「部下が勝手に成果を出す!リーダーの口ぐせ」とは

キャッシュフローコーチ仲間で友人の中尾友和さんが本を出版されました。

中尾さんの前職は「伊右衛門」などで有名な緑茶メーカー(福寿園)の営業マン。

そこで12年間、営業職を務め、3年でチームの粗利4倍増を実現したり、

700人の社員の中で年間最優秀社員賞受賞などの実績を残されました。

またコンサルタントとして独立後も

・切削工具製造業の3か月研修で、社員が新規先71社を獲得

・清掃用品卸売業において、年末キャンペーン売上高が前年比576%を達成

などの目覚ましい成果を上げられています。

今回、出版された本のタイトルは

「部下が勝手に成果を出す!リーダーの口ぐせ」です。

先日、出版記念講演会が開催され、知人経営者とともに参加させていただきました。

以下、抜粋して内容をご紹介します。

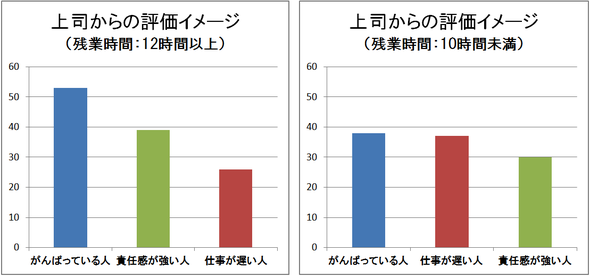

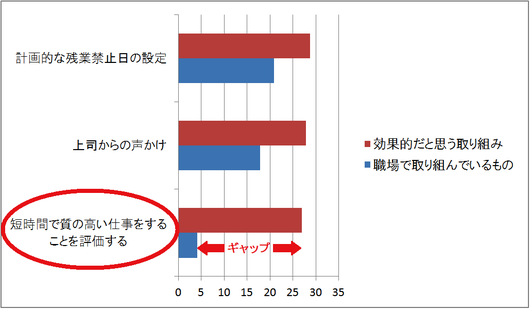

(1)成果を出すためには意識を変える

・人が何かで成果を出すためには、まず意識を変える必要がある。

・意識が変わると考え方が変わり、考え方が変わると行動が変わる。

・上司が日常的に使う口ぐせには、自分の意識、部下の意識を変える力がある。

・成果を上げるチームには以下などの特徴がある。

(1)目的を共有した上で、目標、行動KPIを設定している ・・・ 目標設定力

(2)「当たり前の基準」が高い ・・・ 当たり前力

(3)自分と他者を承認し、心理的安全性のある場を作っている・・・ 心理開墾力

(2)目標設定力:目的を共有した上で、目標、行動KPIを設定している

・何のために?という目的を共有する。

・成果KPIと成果KPIにつながる行動KPIを設定する。

(3)当たり前力:「当たり前の基準」が高い

・決めた行動をやり切るから成果が出る。

・決めた行動をやらない人は、やる前から自分の中で限界を決めている。

・やると決めたことをやっていないのは「当たり前の基準」が低い。

・目標達成できる人と達成できない人の違いの原因は簡単。

・目標を達成できない人は単純に「目標を達成するための行動」が足りていない。

・自分が目標達成していないと思ったら「そのための行動は足りているか」を考えてみる。

・例えば、新規の顧客開拓の取り組みをしているか?

・今の行動予定の延長線上に目標達成はあるのか?

・また、小さな約束を守ることが大事。大きな約束は誰でも守る。

小さな約束こそ守ることで当たり前の基準値を上げる。

(4)心理開墾力:自分と他者を承認し、心理的安全性のある場を作っている

・お互い感謝し合い、認め合う。

・健全な衝突ができる信頼関係がある。

さまざまな会社の経営者の方とお話していると、人によって使う言葉が異なる事に気づきます。

「難しい…」とか「やってもうまくいくかどうかわからないし…」

などの言葉をよく口にされる方もおられます。

「やってみよう!」とか「すぐやります!」などの言葉をよく口にされる方もおられます。

経営者の言葉は社員に大きな影響を与え、組織文化の一端を形成しています。

それだけではなく、自分の発する言葉は、知らず知らずの間に、自分自身の思考や感情に

大きな影響を与えています。

自分のふだん発している言葉は自分自身や周囲の人に良い影響を及ぼす言葉でしょうか。

自分自身の「口ぐせ」を意識してみては、いかがでしょうか。

米S&P500企業の営業利益率は?

「営業利益率は何%くらいを目指すべきですか?

高すぎても税金が多くなりますよね?」

そんなご質問をいただくことがあります。

会社が目指すべき営業利益率は会社によって異なります。

目指すべき利業利益率は?

会社が目指すべき営業利益率が会社によって異なる理由は

・現預金水準

・借入額

・今後の設備投資計画

・今後の新規事業計画

・売上のトレンド

などが会社によって異なるためです。ただ、目安となる数字を聞かれた場合は

「5%以上」を一つの目安にすればいいのではないかとお答えしています。

営業利益率5%の根拠は?

「5%以上」の営業利益率を目指す理由は、5%程度の営業利益があれば、

借入の返済がしやすいのではないかと考えるためです。例えば、

売上 1,200百万円、借入残高 400百万円、年間の返済額 80百万円の場合で考えてみます。

(月商4か月程度の借入残高のイメージ)

年間の返済額と同額の営業利益を稼ごうと思うと、営業利益率 6.7%。

営業利益率 5%の場合で、営業利益 60百万円になります。

それくらいの営業利益があれば、減価償却費を考えると、

返済がさほど負担ではない本業キャッシュフローになるのではないかというのが一つの論拠です。

(例)

|

売上 1,200 |

変動費 600 | ||||

|

粗利 600 |

固定費 540 |

借入 400 |

|||

| 営業利益 60 | 年間返済額 80 | ||||

なお、トヨタ自動車の2023年3月期のの営業利益率は、7.3%、

一方で、高い利益率で知られる、キーエンスの営業利益率は、2023年3月期でなんと54.1%!!!

また、S&P500の銘柄のうち時価総額順にトップ30社の営業利益率を調べたところ、

以下の数字でした。

・ビザ 67.2%

・エヌビディア 62.7%

・マスターカード 57.6%

・マイクロソフト 44.5%

・メタ・プラットフォームズ 40.9%

・イーライリリー・アンド・カンパニー 35.3%

・アップル 31.5%

・オラクル 31.5%

・アルファベット 31.3%

・アッヴィ 30.6%

凄い数字が並んでいます。営業利益率5%を達成しても、そこに留まらず、さらなる収益性アップを目指したいものです。

(将来の事業継続性のためには、節税を気にして利益率を下げている場合ではないと思われます)

米S&P500銘柄のうち営業利益が高い会社例

| NO | 企業名 | 分野 | 設立年 | 売上高成長率 | 営業利益率 |

| 1 | ビザ | 決済サービス | 1958年 | 10.0% | 67.2% |

| 2 | エヌビディア | 半導体 | 1993年 | 152.4% | 62.7% |

| 3 | マスターカード | 決済サービス | 1966年 | 11.7% | 57.6% |

| 4 | マイクロソフト | IT | 1975年 | 16.4% | 44.5% |

| 5 | メタ・プラットフォームズ | IT | 2004年 | 23.1% | 40.9% |

| 6 | イーライリリー・アンド・カンパニー | 医薬品 | 1876年 | 27.4% | 35.3% |

| 7 | アップル | IT | 1976年 | 2.0% | 31.5% |

| 8 | オラクル | データベース | 1977年 | 6.4% | 31.5% |

| 9 | アルファベット | IT | 2015年 | 14.6% | 31.3% |

| 10 | アッヴィ | 医薬品 | 2013年 | 0.7% | 30.6% |

米S&P500企業の営業利益率(時価総額順でトップ30社)

米S&P500企業の時価総額順でトップ30社の営業利益率は下表の通りです。

(営業利益率30%以上の企業を黄色くマークしています)

(単位:億ドル)

| NO | 企業名 | 分野 | 設立年 | 時価総額 | ROE | ROA | 売上高成長率 | 営業利益率 |

| 1 | アップル | IT | 1976年 | 36,900 | 157.4% | 26.1% | 2.0% | 31.5% |

| 2 | エヌビディア | 半導体 | 1993年 | 33,900 | 127.2% | 84.0% | 152.4% | 62.7% |

| 3 | マイクロソフト | IT | 1975年 | 31,100 | 35.6% | 18.7% | 16.4% | 44.5% |

| 4 | アルファベット | IT | 2015年 | 23,300 | 32.1% | 22.8% | 14.6% | 31.3% |

| 5 | アマゾン・ドット・コム | 小売業 | 1994年 | 23,200 | 22.6% | 9.3% | 11.9% | 9.9% |

| 6 | メタ・プラットフォームズ | IT | 2004年 | 15,100 | 36.1% | 23.5% | 23.1% | 40.9% |

| 7 | テスラ | EV | 2003年 | 12,200 | 20.7% | 11.9% | 1.3% | 8.5% |

| 8 | ブロードコム | 半導体 | 1991年 | 10,900 | 13.5% | 5.2% | 44.0% | 29.7% |

| 9 | バークシャー・ハサウェイ | 保険 | 1839年 | 9,733 | 18.5% | 9.9% | 5.9% | 14.4% |

| 10 | イーライリリー・アンド・カンパニー | 医薬品 | 1876年 | 7,386 | 65.8% | 12.5% | 27.4% | 35.3% |

| 11 | ウォルマート | 小売業 | 1962年 | 7,230 | 23.5% | 7.5% | 5.5% | 4.3% |

| 12 | JPモルガン・チェース・アンド・カンパニー | 金融 | 2000年 | 6,757 | 16.1% | 1.3% | 21.0% | 26.7% |

| 13 | ビザ | 決済サービス | 1958年 | 6,166 | 50.0% | 21.0% | 10.0% | 67.2% |

| 14 | マスターカード | 決済サービス | 1966年 | 4,795 | 179.2% | 28.4% | 11.7% | 57.6% |

| 15 | エクソンモービル | 石油 | 1999年 | 4,716 | 14.4% | 8.1% | -1.7% | 11.6% |

| 16 | オラクル | データベース | 1977年 | 4,644 | 132.0% | 8.2% | 6.4% | 31.5% |

| 17 | ユナイテッドヘルス・グループ | 医療保険 | 1977年 | 4,643 | 16.0% | 4.9% | 9.4% | 7.9% |

| 18 | コストコ ホールセール | 小売業 | 1983年 | 4,039 | 30.0% | 10.3% | 5.4% | 3.7% |

| 19 | プロクター・アンド・ギャンブル | 消費財 | 1837年 | 3,909 | 28.8% | 11.5% | 0.8% | 23.6% |

| 20 | ホームデポ | 建材小売 | 1978年 | 3,859 | 404.9% | 16.9% | 0.6% | 13.7% |

| 21 | ネットフリックス | 動画配信 | 1997年 | 3,790 | 34.7% | 15.3% | 14.6% | 25.5% |

| 22 | ジョンソン・エンド・ジョンソン | 医薬品 | 1886年 | 3,468 | 20.9% | 8.6% | -8.0% | 24.6% |

| 23 | バンク・オブ・アメリカ | 銀行 | 1998年 | 3,398 | 8.1% | 0.7% | 17.0% | 13.6% |

| 24 | アッヴィ | 医薬品 | 2013年 | 3,171 | 56.1% | 3.6% | 0.7% | 30.6% |

| 25 | セールスフォース | CRM | 1999年 | 3,164 | 10.2% | 6.5% | 9.5% | 19.8% |

| 26 | コカ・コーラ カンパニー | 飲料 | 1892年 | 2,664 | 39.4% | 10.2% | 3.6% | 21.1% |

| 27 | シェブロン | 石油 | 1879年 | 2,637 | 10.4% | 6.4% | -4.4% | 11.2% |

| 28 | T-モバイルUS | 通信 | 1994年 | 2,548 | 16.1% | 5.0% | 2.1% | 21.5% |

| 29 | メルク・アンド・カンパニー | 製薬 | 1891年 | 2,509 | 28.3% | 10.8% | 8.2% | 23.0% |

| 30 | シスコシステムズ | ネットワーク | 1984年 | 2,354 | 20.8% | 8.5% | -8.7% | 21.8% |

※データの出典:S&P500指数構成銘柄(TradingView)

https://jp.tradingview.com/symbols/SPX/components/

※2025年1月3日データ(売上、利益等は直近12か月間の合計値)

(なお、今回調べてみて、優良企業のイメージの強いジョンソン・エンド・ジョンソンが売上を落としているのはやや意外でした…)

強みの見える化で企業価値向上ワークショップ

先日、大阪シティ信用金庫様主催「トップランナークラブ」にて

「強みの見える化で企業価値向上ワークショップ」というテーマでお話をさせていただきました。

当日お話した内容は以下などです。

1) 「強みの見える化で企業価値向上ワークショップ」の内容は

・ブランドの成立条件は?

・ブランドを構築するには?

・ビジョンとお金は経営の両輪

・1アクション3ゴール

・強みとは?価値とは?強みと価値の違いは?

・顧客提供価値を考える5ステップ

・価値連鎖図とは

・価値連鎖図作成で得られる3つのメリット

・知的資産経営とは

・知的資産経営に取り組んでの意見

また以下は、当日書いてくださったフィードバックシートの一部です。

(「掲載可」のご意見の一部をご紹介させていただいています)

2) 「強みの見える化で企業価値向上ワークショップ」でいただいたご意見は

「自社の強みが漠然としたイメージでしか捉えられていなかった。

今日のセミナーにて言語化したことで、クリアになり、提案力や次への構想など幅が広がった」

「自分でわかっているつもりでしたが、話を聞いて、まだまだ伸びしろがある!

と自信を持つことができた」

「価値連鎖図を完成できた。自社の価値・強みが整理できてありがたく思った」

「価値連鎖図で強みの源泉がどこにあるのかがわかった(会長の思い)」

「強みを理解していた筈であったが、再確認する事ができた。

また新たな強みを探す事ができそう。まだまだやれる事はあるなと!!」

「価値連鎖図で強みがストーリーとしてつながりました!!感動しました。

今まで強みがバラバラでした」

「社員の目標(統一)のための手順みたいなものが参考になった。

強みを再確認させる事で各自の役割が明確になってくると思う」

「自社の強み、価値を考えるきっかけになった。社員と共有して取り組んでいきたい」

「自社における強み発見や社員の立ち位置、顧客はどう見ているかがよくわかった。

顧客提供価値を発見できた」

「自社の強みを再確認して、もっと売り込んでいこうと思った。

社員にも同じ意識を埋め込むことができれば、もっと発展させることができるなと思ったので、

教育法を学べてよかった」

自社の強みを再確認して経営に前向きに活かしていこうという熱意が感じられ、非常に嬉しく思いました。

同時に、主催者である大阪シティ信用金庫様との日頃からの信頼関係があってこそ、話を真摯に聞いて

くださったと思います。貴重な機会をいただいたことをありがたく思いました。

なお、セミナー当日は、知的資産経営で成果を出された会社様のご紹介をさせていただきました。

その社長様に上記のフィードバックを見ていただいたところ

「目的・目標がクリアになっていく感覚、なつかしい」とのことでした。

今回、セミナーに参加くださった方々にも同じように成果を実感していただければ…と思っています。

3) なぜ知的資産経営が成果につながるのか

さて、知的資産経営とは、自社の強みに着目して強みを活用したり、強みを育成したりすることで

企業価値向上や経営品質向上を図る経営のやり方です。

なぜ知的資産経営で成果が出せるのか。

その一つの理由は、戦略の王道が「強みを機会にぶつける」ことだから。そう考えています。

日常業務ではついついできていない事や課題が気になります。そうした課題の解決も大事ではありますが

今できている事を再現性高く展開していく。応用していく。

そこにも成果に至る道筋があるのではないでしょうか。

自社の強みは何か。それを活かすにはどうすればよいか。

改めて考えてみてはいかがでしょうか。

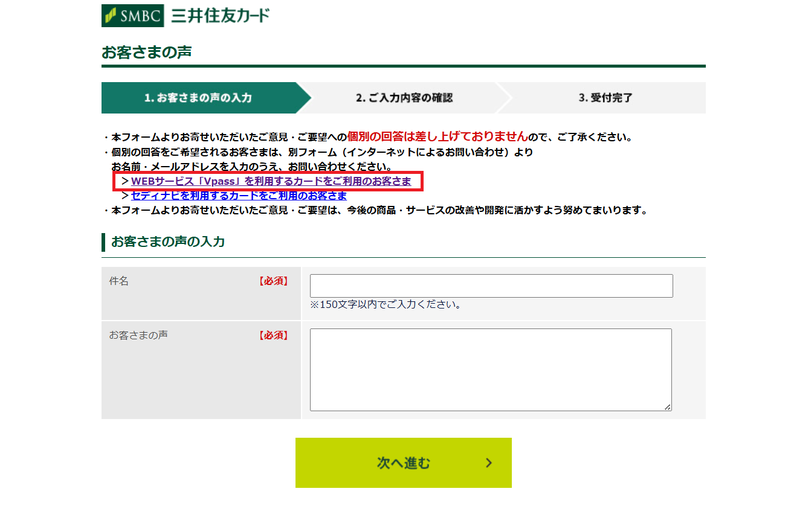

三井住友カードへ問合せするには?【問合せフォーム】へのアクセス方法

・三井住友カードの「問合せフォーム」にアクセスする方法

・三井住友カードで「折り返し電話予約」をする方法

について書いています。以下のリンクからアクセスできます。

三井住友カードの「問合せフォーム」

https://support.smbc-card.com/inq/maildesk

三井住友カードの「折り返し電話予約フォーム」

https://www.smbc-card.com/mem/info/index.jsp?ordn=1

1) 三井住友カードの「問合せフォーム」はどこに?

三井住友カードを使っています。クレカを使うと「利用のお知らせ」その他のメールを送ってくれます。

先日、送られてきたメール内容に不明な点があり、問合せをしたいと考えました。

ところが、いろいろ探してみましたが、問合せしようにも「問合せフォーム」が見つかりません。

不定形な質問ができるような「問合せ電話番号」も見つかりません。

公開されている電話番号にいくつかかけてみましたが、自動音声が流れて、どれかを選ぶ方式で

聞きたい事項に該当する番号はなく、「オペレータと話す」という選択肢もありません。

仕方なく「カードの紛失・盗難用の専用ダイアル」にかけてみました。

電話すると「カードの紛失・盗難以外の問合せには対応しておりません。

オペレータにつなぎますか?」という音声が流れましたが、メゲずにそのまま待って

オペレータの方が電話に出たときに、質問してみました。

そうすると、カードの種類を確認され、「でしたら、この番号にかけてください」との事。

教えてもらった番号にかけて、ようやく「折り返し電話を予約する」事ができました。

約4時間後に、折り返し電話がかかってきたときに「簡単に問合せできないのは不便」と

訴えたところ、「改めて担当に電話させます」

翌日、担当の方から電話があり、「問合せフォームはあります」とのこと。

どこにあるか教えてもらいましたが、あまりにもわかりにくい魔界な動線であるので

自分の備忘録と、他にお困りの方への情報共有も兼ねて、記録しておきます。

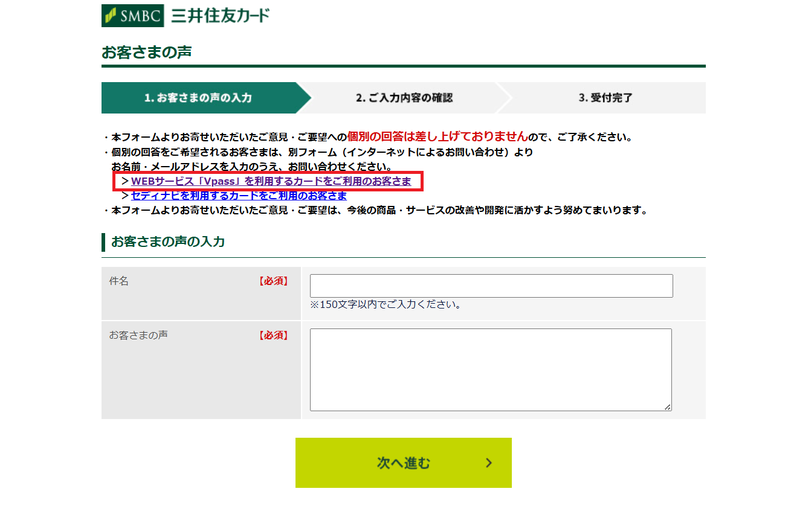

2) 三井住友カードの「問合せフォーム」にアクセスする方法

以下に三井住友カードの「問合せフォーム」にアクセスする手順をお知らせします。

1~6の6ステップです。(単に問合せフォームを開きたいだけなのに手間過ぎる…)

1.三井住友カードのトップ画面を開く

まず、三井住友カードのトップ画面を開きます。

2.「三井住友カードの取り組み」をクリックする

トップページを下にずっとスクロールして、黒い背景色の中の「三井住友カードの取り組み」をクリックします。

(これを見た時点で「よほど問合せフォームを見つけられたくないのだなー」と思いました。

この中にあるなんて普通、気づかないでしょう…)

3.「お客さまとともに 詳しくはこちら>」をクリックする

「三井住友カードの取り組み」のページに遷移後、下部にスクロールして、「お客さまとともに」という項目の

「詳しくはこちら>」という青い文字列をクリックします。

(これも相当わかりにくい…)

※画像は「お客さまの声に」ですが、今は「お客様とともに」に文言が変更されています。

4.「ご意見・ご要望はこちら」ボタンをクリックする

「お客さまの声に」画面に遷移後、下にスクロールして、画面中ほどの「ご意見・ご要望はこちら」ボタンをクリックします。

※画像のボタンはグリーンですが、今はオレンジのボタンに変更されています。

5.「>WEBサービス「Vpass」を利用するカードをご利用のお客さま」をクリック

「ご意見・ご要望はこちら」ボタンをクリックすると、問合せフォームが開くので、入力したくなりますが、

「本フォームよりお寄せいただいたご意見・ご要望への個別の回答は差し上げておりませんので、ご了承ください。」

と書かれています。回答が必要な問合せについては、

「>WEBサービス「Vpass」を利用するカードをご利用のお客さま」という文字列をクリックします。

6.問合せフォームが開く

これでようやく問合せフォームを開くことができました。

なお、問合せフォーム上部に以下の注意書きがあります。

「メールではお客様の本人確認が必要なお問い合わせの受付を控えさせていただいております。

そのため、お客様の個人情報(氏名、住所、電話番号、クレジットカード番号等)のご入力はお控えください。

お客様の本人確認が必要なお問い合わせにはVpassをご利用ください。」

この「お客様の本人確認が必要なお問い合わせにはVpassをご利用ください。」という文言の件、

電話で問合せたときには、Vpassログイン内には問合せフォームはないとのことでした。

Vpassを使って、どう問合せするのかについては、改めて問合せたところ、

「各種手続きがVpass上から行える、という意味合いで表記させていただいております。」

とのことでした。(紛らわしいですね・・・)

3) 三井住友カードの「問合せフォーム」にアクセスする手順一覧

三井住友カードの「問合せフォーム」にアクセスする手順はいかがでしたでしょうか。

何というか・・・地底奥底の魔宮みたいな場所にある「問合せフォーム」でした。

念のため、1~6までの手順とURLをまとめておきます。

| 手順 | 画面名 | URL |

| 1. 三井住友カードのトップ画面を開く | トップ画面 | https://www.smbc-card.com/index.jsp |

| 2.「三井住友カードの取り組み」をクリックする | ||

| 3.「お客さまの声に 詳しくはこちら>」をクリックする | 三井住友カードの取り組み | https://www.smbc-card.com/company/efforts/index.jsp |

| 4.「ご意見・ご要望はこちら」ボタンをクリックする | お客さまの声に | https://www.smbc-card.com/company/cx/index.jsp |

| 5.「>WEBサービス「Vpass」を利用するカードをご利用のお客さま」をクリック | お客さまの声 | https://support.smbc-card.com/voice |

| 6. 問合せフォームが開く | メールによるお問い合わせ | https://support.smbc-card.com/inq/maildesk |

なお、「お客さまの声」画面(意見用問合せフォーム)と、「メールによるお問い合わせ」画面(回答が必要な場合の問合せフォーム)のソースを確認したところ、2画面ともに「<meta content="noindex" name="robots" />」の指定がありました。

これは、検索で見つけられたくない場合、検索エンジンにインデックスさせないための設定です。

やはり、よっぽど問合せされたくないんですね…。

(いろんな問合せが来て大変だったり、できるだけ対応コストをかけたくない趣旨はわかるものの…)

私の場合、問合せ先を探して、折り返し電話の予約をするだけで1時間ほどかかってしまいました…。

お困りの方が問合せするのにこのページが役立ちますように…。

4) 三井住友カードで「折り返し電話予約」をする方法は

中堅企業とは?国が中堅企業を重視する理由は?

2024年2月16日、政府は産業競争力強化法の一部改正案を閣議決定しました。

その改正案で「中堅企業」が新たに定義されました。

中小企業と中堅企業はどのように違うのか。なぜ政府は中堅企業を重視するのか。わかりやすく解説します。

1) 中小企業とは?

まず、中小企業の定義は以下の通りです。(中小企業基本法に定められています)

| 業種分類 | 中小企業基本法の定義 |

| 製造業・建設業・運輸業等 | 資本金の額又は出資の総額が3億円以下の会社又は常時使用する従業員の数が300人以下の会社及び個人 |

| 卸売業 | 資本金の額又は出資の総額が1億円以下の会社又は常時使用する従業員の数が100人以下の会社及び個人 |

| 小売業 | 資本金の額又は出資の総額が5千万円以下の会社又は常時使用する従業員の数が50人以下の会社及び個人 |

| サービス業 | 資本金の額又は出資の総額が5千万円以下の会社又は常時使用する従業員の数が100人以下の会社及び個人 |

つまり、資本金か従業員数か、どちらかが中小企業の要件に当てはまっていたら「中小企業」と見なすということです。

それと、法人であっても個人事業主であっても、要件を満たせば「中小企業」です。

(なお、個人事業主の場合は資本金がありませんので、個人事業主については、従業員数が要件です)

上表を簡潔にまとめると以下になります。

| 業種分類 | 資本金の額又は出資の総額 | 常時使用する従業員の数 |

| 製造業・建設業・運輸業等 | 3億円以下 | 300人以下 |

| 卸売業 | 1億円以下 | 100人以下 |

| 小売業 | 5千万円以下 | 50人以下 |

| サービス業 | 5千万円以下 | 100人以下 |

(なお、上記とは別に「法人税法における中小企業」の定義もあります。法人税法上の「中小企業」は「資本1億円以下の企業」です。

法人税法上の中小企業では、軽減税率が適用されます)

2) 中堅企業とは?

では、中堅企業の定義は何でしょうか。

「中堅企業」とは、常時使用する従業員の数が2,000人以下の会社等です。(中小企業者を除く)

全国に約9,000社あるとされています。

2024年2月16日、政府は産業競争力強化法の一部改正案を閣議決定しました。

「従業員の数が2,000人以下の会社等」という中堅企業の定義は、この改正産業競争力強化法において新たに定義されたものです。

| 業種分類 | 資本金の額又は出資の総額 | 常時使用する従業員の数 |

| 大企業 | 従業員数 2,000人超 の会社・個人 ※中小企業者除く | 約1,300社 |

| 中堅企業 | 従業員数 2,000人以下の会社・個人 ※中小企業者除く | 約9,000社 |

| 中小企業 | (上表参照) | 約336万社 |

政府は、中堅企業の特性を次の言葉で説明しています。

「中堅企業は、中小企業を卒業した企業であり、規模拡大に伴い

・経営の高度化

・商圏の拡大

・事業の多角化

といったビジネスの発展が見られる段階の企業群」

では、国が「中堅企業」を重視する理由は何でしょうか。

3) 国が「中堅企業」を重視する理由は?

国は、2024年を「中堅企業元年」として

「中堅企業の国内投資を強力に後押しするとともに、経営力の高い中堅企業による中小企業のグループ化を通じた

・収益力向上、

・経営資源の集約、

・労働移動

を進め、産業構造の新陳代謝を加速化する」としています。

| 中堅企業の国内投資を支援 | → | 経営力の高い中堅企業による中小企業のグループ化 | → | 産業構造の新陳代謝を加速化 |

そして、国が「中堅企業」を重視する理由としては、

・国内経済、国内投資等への貢献

・地域での賃金水準引き上げ

を挙げています。

4) 中堅企業の重要性①:国内経済、国内投資等への貢献

国が中堅企業を重視する理由の一つ目は、国内経済、国内投資等への貢献度合いが高いことです。

具体的には以下のように説明しています。

・中堅企業は、海外拠点の事業を拡大しつつも、国内拠点での事業・投資も着実に拡大し、国内経済の成長に最も大きく貢献。

・他方、大企業は、この10年間で圧倒的に海外拠点での事業を拡大してきた。

今後成長する中堅企業が、国内投資を拡大し続ける成長戦略を描けるかどうかが、日本経済の持続的な成長に決定的に重要。

5) 中堅企業の重要性②:地域での賃金水準引き上げ

国が中堅企業を重視する理由の二つ目は、良質な雇用を提供し、地域の賃金水準の引き上げへの貢献が期待できることです。

具体的には以下のように説明しています。

・日本全体の賃上げを実現するには、従業者数・給与総額の伸び率が大企業を上回り、さらに地方に多く立地し、

良質な雇用の提供者となっている中堅企業の果たす役割が大きい。

・中堅企業は一社あたりの従業者数も中小企業より大きく、成長投資等により規模拡大し賃上げすることは、

取引先や周辺企業への波及も含め、地域の賃金水準の引き上げに貢献することに加え、良質な雇用を生む成長企業への

経営資源の集約化など前向きな新陳代謝の受け皿としての役割も期待される。

つまり国の考え方としては、国内経済の成長と賃金水準引き上げのためには、中堅企業を支援することが効果的だと考えているということです。隈なくすべての企業を支援するのではなく、競争力があり収益性の高い中堅企業にフォーカスを当てて支援することで、国全体の経済成長を実現しようとしているのでしょう。

6) 中堅企業政策 3つの対策の創設

中堅企業支援策としては、以下の3つの施策の創設が計画されています。

①賃上げ原資確保のための省力化等の大規模成長投資支援の創設

・ 補正予算(経済対策)で3年・3,000億円の大規模投資補助

・地域未来投資促進税の「中堅企業枠」創設(税額控除率の引き上げ)

②賃上げ促進税制の中堅企業枠の創設

・中堅企業の賃上げ環境の整備に向けて、賃上げ促進税制に「中堅企業枠」創設

(現行は大企業向けと中小企業向けに二分)

③経営力の高い中堅企業等に経営資源を集約化し賃上げに繋げるグループ化税制の創設

・中堅企業等が事業承継に課題を抱える中小企業を複数回M&A(グループ化)を行う場合に税制面のインセンティブを付与

※なお、中堅企業支援策の詳細については以下をご参照ください。

「成長力が高く地域経済を牽引する中堅企業の成長を促進する政策について」

(2024年3月13日 経済産業省 経済産業大臣政務官 吉田宣弘氏)

https://www.kantei.go.jp/jp/singi/katsuryoku_kojyo/seichou_sokushin_wg/dai7/siryou3.pdf

7) 利益率20%以上の中堅企業は360社以上

なお、2024年4月22日の日本経済新聞によると、利益率20%以上の中堅企業は全国で360社以上あるそうです。

(創業10年未満のスタートアップを除く)

下表は、東京商工リサーチの調査をもとに日本経済新聞がまとめたものです。

| 企業名 | 本社所在地 | 事業概要 |

| ナカニシ | 栃木県 | 歯科用機械器具製造 |

| 三晃社 | 愛知県 | 広告・販売促進 |

| ユカリア | 東京都 | 病院の経営支援 |

| 情報企画 | 東京都 | 金融機関向けシステム |

| アンビックス | 北海道 | ホテル・ゴルフ場経営 |

| eBASE | 大阪府 | 小売店向け管理ソフト |

「小さな変化に気づく」ことが大事な理由は?

日頃、インターネットを使っておられるでしょうか。

何かを調べようとするときに、インターネットで調べるケースは多いのではないかと思います。

見込顧客も同じです。何か知りたい事があるときは、きっと検索していることでしょう。

その時に自社のホームページが検索結果のページの上位に表示されたら、いいと思いませんか?

ある調査では、検索順位が1位と2位では、クリック率は約半減。

2位と3位でもクリック率約半減。

つまり、検索されたときにトップページに表示されることは必須として、

少しでも上位表示されることが自社を知ってもらうことにつながる、

つまり自社にとってチャンスになるということです。

そのホームページの検索順位アップに一緒に取り組んできた会社様がおられます。

地道な取り組みを継続することで、少しずつ検索順位がアップ。

トップページに表示されるようになって以降のその後の順位アップは緩やかになり

なかなか順位が上がらなかったのですが、

先日、久々に順位アップし、もう嬉しくて嬉しくて、日曜日だったのですが、

その会社様にメールを連投してしまいました…。

(お休みの日にすみませんでした…)

さて、稲盛和夫さんの書籍で以下のようなエピソードを読んだ事があります。

何かというと、創業時の若い頃の開発のエピソードだったと思います

ある開発が一歩前進したときに稲盛さんが「やったー!」と飛び上がって大喜び。

それを見ていた社内メンバーの一人が

「そんな事くらいでいちいち飛び上がって喜ぶのか?」

と冷ややかな言葉を浴びせてきた。そんなお話でした。

(確か、自燃性、可燃性、不燃性というお話だったと記憶しています)

稲盛さんはこの件について、一つの事を全力で喜べない人に、

継続して成果が出せるのか?という疑問を呈しておられました。

一つの「小さな成果」を全力で喜び合う。正しい方向に向かっている事を確認し合う。

それが次の行動の原動力になります。

成果を出すのは楽しい!という意欲にもつながります。

多くの場合、目に見える成果を出すまでには時間がかかります。

だから、メンバーが継続して行動できるようにするためには、

成果に至るプロセスを細かいステップに細分化し、一つ一つのステップの

「小さな成果」を確認することがとても重要です。

そして、正しい方向に向かっているかどうか。

「小さな成果」や「小さな変化」に気づくためには、感覚論で仕事をするのではなく

数値を計測して把握する事がポイントです。

数値計測する事によって初めて、客観的に変化を把握できるためです。

逆に言うと、計測がないところに、再現性のある改善は見込めません。

今回、検索順位アップに気づけたのは、担当者の方が数値データを毎月、

送ってくださっているためです。

継続してきちんと仕事してくださっている担当者さんに感謝です。

【3月15日 新法案が閣議決定】2026年中に「企業価値担保権」という新制度が始まる見通しです

以前に、研究開発型のベンチャー企業さんの知的資産経営報告書の作成を

ご支援させていただいたときのことです。

作成したレポートを取引金融機関に見せたところ

「そういう事業をされているのですね!」

との反応が返ってきたそうで、その影響かどうか、金利が下がったそうです。

「知的資産」とは何か。ひょっとしたら、聞き慣れない言葉かもしれません。

よく間違えられるのが「知財」です。

「ウチには知財はないので…」、そんな風に言われることも多いです。

「知的資産」とは知財のことではなく、その会社の競争優位性を

生み出している、強みのことです。

たとえば、技術力であったり、商品開発力、ノウハウ、スキル、しくみ、

体制、人材の質や厚み、顧客基盤、ネットワーク、蓄積してきたデータ等々…、

競争優位を生み出し、将来のキャッシュフローの源泉となる強みをすべて

「知的資産」と言っています。

競争優位とは「お客様に選ばれることにつながる他社との違い」です。

なので、「お客様に選ばれることにつながる他社との違い」を

知的資産と考えると、考えやすいかもしれません。

知的資産経営という経営のやり方は、もともと経済産業省が提唱したものです。

その背景としては、将来性のある企業が財務内容が悪いばかりに、

資金調達ができないとしたら、地域経済や日本経済にとって損失だという

考え方があります。

そこで、財務内容が今、仮によくないとしても、将来キャッシュフローの

創出につながる強みを持つ企業であれば、銀行から適切な評価を

受けられるべきだ。

そのために、企業側としては、自社の強みを適切に把握し、対外的に開示

できるように整理しよう。 それが知的資産経営のもともとの発想です。

また、同じ問題認識から、金融機関は、企業の決算書だけを見るのではなく

企業の事業内容や強みをしっかり評価して、資金供給するべきだ、

という考え方が事業性評価、事業性評価融資という考え方です。

さて、先週の3月15日、ある新法案が閣議決定されました。

日本経済新聞などでは報道されなかったようですが、事業性評価の実効性

を高めるための大きな一歩と言える法案です。

法案の名称は「事業性融資の推進等に関する法律」案。

「企業価値担保権」という新たな担保権がその法案の内容です。

これは、金融庁が「事業成長担保権」という名称で法制化を目指して

いたものです。

具体的には、ノウハウ・顧客基盤等の無形資産を含む事業全体を担保とする

ことで、成長企業が資金調達できるようにするという事がその狙いです。

ノウハウ・顧客基盤等の無形資産とは、つまり「知的資産」です。

新制度の開始は2026年の見込みのようです。

企業の側もこれまで以上に、自社の競争優位性、つまり、将来キャッシュフローの

源泉である自社の強みを把握し、開示する努力が求められると言えるでしょう。

企業価値担保権についてご興味がある方は、以下の記事も合わせてご参照ください。

「企業価値担保権とは?事業成長担保権との違いは?わかりやすく解説」

https://vision-cash.com/chiteki/corporate-value-security-interest/

「売っているモノは今までと同じなのに過去最高益です」

「売っているモノは今までと同じなのに過去最高益です。

お礼を言いたくてお電話しました」

そんな電話をいただきました。

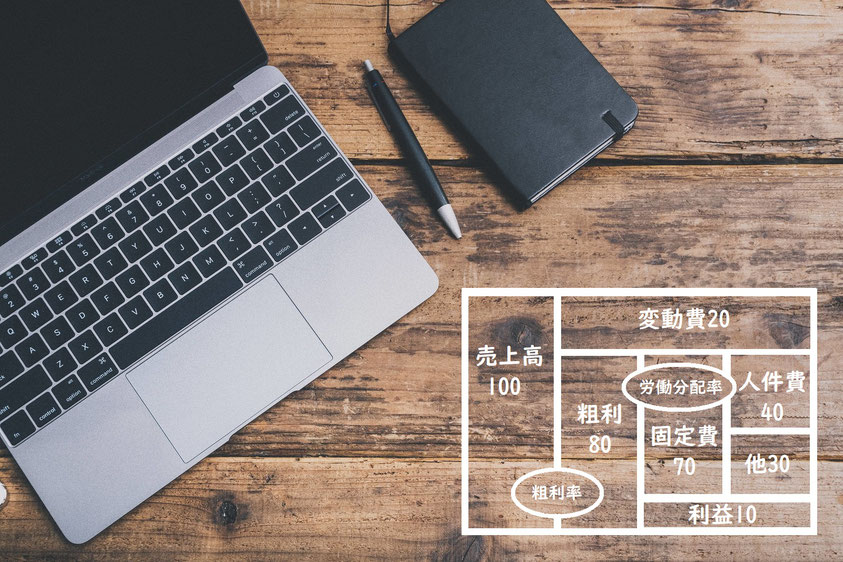

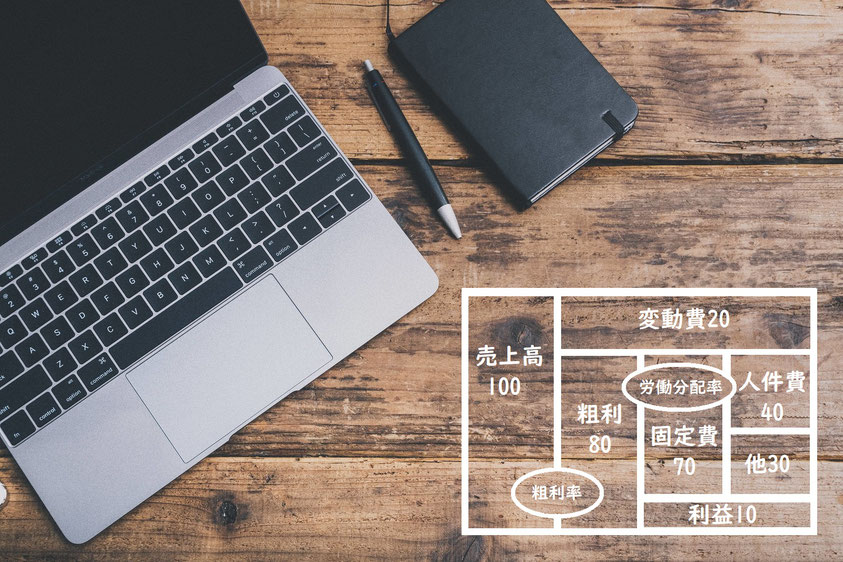

1)「お金のブロックパズル勉強会」でお伝えした内容は

去年の春に「脱ドンブリ経営」実践セミナーに参加され、

「この内容を社員にも話してほしい」とのご要望をいただいて、

去年の夏に社員の皆さんを対象に3時間の

「お金のブロックパズル勉強会」をさせていただきました。

勉強会でお伝えしたことは

1) 会社にとってなぜ粗利や利益が重要なのか。

2) 社員のお給料はどこから支払われるのか。

3) 粗利益を増やすためにできることは何か。

(グループ別討議と発表)

要約すると、これだけの内容です。

たった3時間の研修です。

お電話をいただいてお聞きした事は以下です。

2) 決算の数字は過去最高益、賞与額も過去最高額の要因は

講習を受けて自分自身のマインドも変わり、

粗利益と営業利益を毎月、社内で、Excel共有するようにした。

そうすると「1円でも1%でも利益を出そう」 と社員が考えるようになった。

例えば、不用意に値引きをしないとか。

数をまとめてセットで売るとか。 安い仕入先を探すとか。

粗利益率は毎月変動するが、それを見て、

「低い時はなぜ低いのか」、社員が議論するようになった。

その結果、決算の数字は過去最高益、

ボーナスの金額も過去最高額です。

今までは、「売上が増えればボーナスも増えるんだろう」、

社員は漠然とそう思っていたようです。

今は粗利益と営業利益の数字がリアルにわかるので、

「この数字なら、これくらい賞与が貰える」と電卓を叩いているようです。

数字を共有するって本当に大事だと思いました。

一つの目標に向かって、全員で数字を共有し、

良くても分析する。悪くても分析する。

〇〇がよかったら、よかったんだ。

〇〇が落ち込んだから、ダメだったんだ。

と月次でみんなで対策をする。

それによって、みんなで目標を達成することができました。

やればできるという事がわかりました。

次期からは、事業計画書を策定して、 全従業員に向けて

発表、共有する予定です。

3) 「やればできる!を体感した」

社長からは「ぜひ、他の会社様に『やればできる!』ということを

お伝えしてください。 私たちがそれを体感しました」

とのメッセージをいただきました。

この会社、新しいことに積極的に取り組むなどはされていますが、

規模的にはいわゆる中小企業さんです。

自社とは業種が違う。規模が違う。 だから、できただけだ。

あるいは、社員に恵まれているからだ。 そう思いますか?

自社でも同じようにできないか。

考えてみてはいかがでしょうか?

※社長に参加いただいた「脱ドンブリ経営」実践セミナーの内容は

以下のボタンクリックで確認できます。

「リスケはしたくない」

1) 「リスケ」と聞いてどう思う?

「リスケ」と聞いて、どんな印象を持たれるでしょうか?

ほとんどの方が「リスケはしたくない」と思う、

それが正常な感覚だと思います。 借りたお金は返さないといけません。

返済猶予をしなくて済むなら、 その方がいいし、返すのが当然です。

ただ、それは返せるお金がある前提のお話です。

資金不足で返せない場合はどうでしょうか。

お金が足りない場合の対応方法は、大きく分けて以下の2種類です。

-

1)「入ってくるお金」を増やす

2)「出ていくお金」を減らす

原則として、このどちらかです。

(他の方法があるとしたら、サイトの見直し等で入金を早める、

出金を遅くする、です)

2)「入ってくるお金」を増やす、「出ていくお金」を減らす には?

「入ってくるお金」を増やす方法として最も本質的な方法は、

当然のことながら、「売上を上げて利益を増やす」ことです。

ただし即効性という観点で困難な場合が多いでしょう。

他の方法としては、資産の換金も有効です。 具体的には

・遊休資産などの売却

・保険の解約

・貸付金の回収

などです。

自社の貸借対照表の「資産の部」を見て換金できるものがあれば、

換金することで、お金を増やすことができます。

このときに含み損があるから今売れば損! などと考える必要は

ありません。 含み損があっても売ればキャッシュフローはプラスです。

しかも含み損分の特別損失計上で、節税効果も見込めます。

同時に「出ていくお金」を減らすことも考える必要があります。

費用対効果の観点から、効果の低い支出を減らす。

たとえば、不流動在庫を処分するなどして、倉庫スペースを

減らすことができれば倉庫の賃料を減らす事につながります。

このような取り組みを行っても、資金繰りが苦しい場合には

次の施策を考える必要があります。

具体的には、借換や新規の借入です。

3) 借換や借入がうまくいかないときには?

借換や新規の借入が了承されれば、「入ってくるお金」が増えたり、

月々の返済が減るので、資金繰りは改善されます。

このときに、借換や借入が不可だった場合、次の選択肢として

「リスケ」を考えてほしいのです。

借りたお金を返す義務があるのは当然です。

ただ、その義務に縛られて、給料の遅配や仕入先・協力業者への支払いが

遅れることになれば、本業の継続に支障をきたします。

資金が限られている中で、支払いの優先順位をつけざるを得ない

状況になった場合には、「リスケ」も有効な選択肢です。

何も借金の踏み倒しを推奨している訳ではありません。

一時的に返済猶予を了承いただいて、その間、本業の改善に集中し、

返済開始できる事を目指せばよいのです。

たとえば、粉飾まがいのことをして、借入するくらいであれば

早期にリスケし、本業改善に取り組む方が後々、良い結果に

つながることでしょう。

なお「リスケ」を選択肢とする場合に大事な注意点があります。

4) 「リスケ」の際の留意点は?

それは、リスケ中は新規借入が不可になるので、手元資金が枯渇してから、

リスケすると、一層資金が回らなくなるという事です。

なので、ある程度、手元資金があるうちに「リスケ」を考える

必要があります。

具体的には、3~6か月先の資金繰りが危うい場合には「リスケ」を

考えた方がよいでしょう。

なお「リスケ」を依頼されると、金融機関は本部に稟議を上げる必要

があります。

リスケをお願いしたい返済日から逆算で一か月前(余裕を見て40日前)

には、リスケ依頼に必要な「経営改善計画書」を金融機関に提出したい

ものです。

「リスケしたくない」と改善の取り組みをただ先延ばしにしたり

「なんとかなる」と棚上げしていても、具体的な改善の取り組みを

しなければ、何ともならない事が多いです。

「リスケ」は業績改善のための一手段なのです。

かつて「売れない営業」でした・・・

営業を担当されている方々がご苦労されているご様子を拝見して

思い出すことがあります。

かつて自分が「売れない営業」だったときのお話です。

営業に行きたかった

大学を卒業して就職したメーカーで配属された部署はマーケティング部

でした。

仕事はブランド管理とか市場調査とか販売促進などなど。

その後、異動して事業部門の営業企画を担当しました。

それはそれで楽しくはあったけれど、スタッフ部門の仕事というのは

成果が見えにくく評価されにくい…。

ときどき営業の人に同行させてもらって楽しかったので、

隣の芝生が青く見えて、自分も営業に行きたいと考えました。

異動を申請し、その結果、辞令を貰ったのですが、

貰った辞令には異動先として「情報システム部」と書いてある。

これは何かの間違いなんだろうか…?

「売れないならシステムを作れ」

理由を尋ねると、情報システム部で社外向けのシステムを開発したが、

情報システムの要員は全員エンジニア。売る人がいない。

営業がしたいなら、情報システム部で社外向けシステムを売りなさい、

というお話でした。

今、振り返ってみて、かなり無茶な指示だったと思う。

本人が営業を志望したとしても、知識もない。経験もない。

そして、50人ほどの情報システム部の中で、たった一人の営業担当者。

相談する人も誰もいない。

そして、情報システム部が初めて開発した、社外向けシステムとやらも

必ずしも完成度が高い訳ではなかった…。

(営業に行って「もう少しマシなものができたら、また来てよ」とか

呆れられておりましたから…)

そんなこんなで全く売れない…。

上司いわく「売れない営業は要らない。ウチはシステムの部署。

売ってこれないならシステムを作れ」

「本を読んで勉強しろ。本は自分で買え」

…まあ、困りました。

営業もできなかったけど、システムなんてもっとできない。

そもそも作った事がない。全く知識もない。

「作った事がないなら本を読んで勉強しろ。本は自分で買え」

と言われ、嫌も応もなく、システムの勉強を開始することになりました。

ただ、会社も我慢してくれていたと思います。

一か月の間、何も言わずにほおっておいてくれました。

その間、毎日毎日、本を片手にプログラミング。

初の体験でしたが、根が凝り性なので、やり始めるとそれなりに

集中して取り組むことができました。

一か月の猶予をもらって出されたお題は確か

・HTML・CSSやJavaScriptを使って、内容は何でもいいので、

WEBサイトを構築すること

・JavaとSQLの習得

そして、一か月後。自作のWEBサイト等々を上司に報告。

(興が乗って、趣味満載のWEBサイトを作成していたので、

上司は目を白黒…)

周囲の人は、一か月でできるようになるとは思っていなかったと

思います。

上司は褒めもせず無言でしたが、放置期間終了。

開発チームに加わることになりました。

「やったらできた!」という経験が次に進む力になる

そして、ちょうど会社が社外向けのシステム開発受託を始めたタイミング

だったので、その後、いろんなシステムの仕事をさせてもらいました。

大手量販店とか大手製薬会社とか大手化粧品会社とか…。

(当時、社内のエンジニアは社内の基幹システムにCOBOLを使っていました。

私はオブジェクト指向言語からスタートしたので、逆に社外向けシステムに

取り組みやすかったという事情もありました)

そこで、思った事は、やった事がなくても、何歳になっていても

やろうと思って、必死でやればできるんだ!ということ。

じゃあ他にも何かできるのでは?といろんな勉強を始めて、

中小企業診断士の資格を取り、今はキャッシュフローコーチとして

仕事をしています。

人生とはわからないものです。

今、ふり返って思うことは「やったらできた!」という経験が

次に進む力になることをあの経験で学べたのだということです。

「どうせできない」と諦める前に、そして「できない理由」を

考える前に小さなことでいいです。

「やったらできた!」を積み重ねていきませんか。

前年ベースで事業計画を立てる場合の前提条件は?

事業計画をどのように立てておられるでしょうか。

「前年比ベースで立てている」、そうお聞きする事が多いです。

業歴が長い会社様において前年実績をベースに事業計画を考える事は

実効性や確実性という観点で大いに意味があると考えています。

ただし、前年比ベースが有効に働くには一点、重要な前提事項があります。

それが何かというと、前年実績が損益ベース、キャッシュフローベースともに

プラスであるという前提です。

前年実績が、損益ベースで黒字、キャッシュフローベースでも

資金収支プラスであるとすれば、

それは、前年実績に大きく改善すべき点がないということなので

前年実績ベースで変更点を差引したり、市場動向を反映させる方式での

計画立案で大きな問題はないでしょう。

前年実績が赤字な場合はどうすればいいでしょうか。

多くの会社様が売上を増やして黒字にしようとされます。

売上を増やす努力はもちろん大事ですが

売上が上がるにはお客様から発注いただく必要があります。

相手があって初めて実現できる事なので、売上アップの努力とともに、

早期の止血策として、固定費削減など自社の努力だけでできる

取組みも同時に必要でしょう。

そして、もっとも注意が必要であるのは、損益ベースで黒字、

ただし、キャッシュフローベースで資金収支がマイナスの場合です。

前年実績ベースで事業計画を立てると、前年同様、資金収支が

マイナスになる可能性があります。

そして、とても恐ろしい事は、自社が資金収支マイナスである事に

気づかれていない会社様が非常に多いということです。

わかっていて、あえてそうしている場合は問題ないと思いますが

年間資金収支マイナスに気づかずに、同じ事をくり返すと

どうなるでしょうか。

気づかないままに現金が減り、資金繰りが苦しくなります。

特に今は、コロナ借入で借入残高と現預金残高の両方が増えている

会社様が多いです。

この場合、年間の本業キャッシュフローで年間の返済額を賄うことが

難しく、借入残高と現預金残高の両方を減らして返済を進めていく

ケースが多くなります。

年間の資金収支はマイナスであるけれど、適正範囲内なのか。

長期的な資金収支において、リスクのある状態なのか。

長期シミュレーションをした上での判断とそれに基づく

事業計画立案が必要でしょう。

SWOT分析には愛情がない?

「SWOT分析」ってご存じでしょうか。

超有名なフレームワークの一つです。

事業環境を強み、弱み、機会、脅威の4つの観点で整理するというものです。

強みと機会が内部環境、機会と脅威が外部環境です。

事業計画書を書くときなどに使われる事が多いです。

フレームワークというのは物事を当てはめて考えるための

「思考の枠組み」です。

この「SWOT分析」は超有名すぎるがためか?

ときどき批判する方にお会いします。

特に、税理士さんや銀行員の方などにSWOT分析などのフレームワーク分析を

目の敵にしている方がおられます。

「企業への『愛情』が感じられない」とか…。

「意味がない」とか、その他諸々…。

企業側の当事者の方からは

「やろうと思ってやってみたけれどうまくできなかった…」

というご意見もときどきお聞きします。

まず「愛情」の件、

これはフレームワークが客観的な分析である事がそうした印象を

与えることがあるのでしょう。

次に当事者からの「うまくできなかった」件、

これは実際にやってみて、難しさに気づくことがあります。

どういう事かというと、一つの物事が機会なのか?脅威なのか?

立ち位置で変わる事があります。

たとえば、顧客からの短納期要請の件

これは、できる企業にとっては機会、できない企業にとっては脅威です。

なので、一つ一つを単体で単純に考えるのは実は難しく、

今後取るべき方向性と行きつ戻りつして、考える必要があります。

そういう意味では確かに使いにくい面もあり、

個人的には分析のためには「SWOT分析」はあまり使いません。

個人的に「SWOT分析」を使うのは事業計画書などで、

事業環境の説明を記載するときなどです。

「SWOT分析」という手法を使うことで、物事がシンプルに整理され、

第三者にとって意図や背景が理解されやすくなるためです。

つまり、

フレームワークの利点は「強制的」に「網羅性」を担保できる

点にあります。

人間の視野は狭いものです。

特に同じ業界、同じ業務に長く居続けると、

あれもできない。これもできない。

できない事がどんどん増えていきます。

そんな思考状態で、個別的に考えると、経験則的に同じところを

なぞるような事が起こりがちです。

なので、「フレームワーク」は分析ツールというよりも

強制的に視野を広げるためのツールと捉えてはいかがでしょうか。

そういう意味では、必ずしも「SWOT分析」などの

有名フレームワークである必要はなく

その企業の課題に合わせた二軸のマトリクスなどでも役立ちます。

「できない」と思ってきたことは本当に将来にわたって、

ずっとできない事なのか?

今は「できない」としても、今後できるようにするための条件を

一つずつ整える事は絶対にできない事なのか?

視野を変えるとできる事はたくさんあります。

資金繰り悪化に気づいた時に思った事は…

以前に資金繰りが悪化した企業の社長様とお話させていただいた事があります。

資金繰り悪化に気づいた時にどんな対応を取られたかというと…

「何とかなると思った」そうです。

この傾向は特に創業社長さんに多いと思っているのですが

創業社長さんには「自分が何とかする」、「何とかできる」という

タイプの方が多いように感じています。

ある創業社長さんが起業に必要なマインドについて

「未知の事にチャレンジするには、根拠のない自信というか、

自分だったらやれるという感覚が大事」と話されていて、

それは本当にその通りだと思うのですが、その感覚が業績悪化局面で発揮されると、

一種の「正常化バイアス」が働き、何とかできると思ってしまう…。

(「正常化バイアス」とは、自分にとって都合の悪い情報を

過小評価する傾向のことを言います。

その結果、災害時に逃げ遅れたりする…)

往々にして、そんな事があるようです…。

資金繰りについて考えると、現時点の大きな社会的問題は、

コロナ借入の返済です。

コロナ禍で多くの企業が業績悪化。国は業績悪化した企業を助けるべく

公庫のコロナ貸付やゼロゼロ融資を実施。

このコロナ借入の据置期間が終わり、

返済開始となる企業が今年(2023年)の7月以降に急増するようです。

平時であれば、

簡易CF=経常利益-法人税等+減価償却費 をまずは確認する。

・簡易CF > 年間の返済額 → 返済可能

・簡易CF ≒ 年間の返済額 → 資金繰り厳しい

・簡易CF < 年間の返済額 → 資金繰り難

と判断できるのですが、コロナ借入で借入残高と預金が

同時に増えた企業においては、借入と預金を同時に減らして

返済していくケースが圧倒的に多いと思われます。

この場合、簡易CF < 年間の返済額 なので、

今後、数年間の資金収支シミュレーションも含めての確認が必要となります。

この場合、預金にお金はある事が多いので、現時点で問題は顕在化していない。

しかも日々の業務で忙しい…。

「何とかなるだろう…」と思いやすいパターンです。

その中には、実際に何とかなる企業もあれば、資金繰り難に陥る

企業もあると思われます。

こういう問題では早めの対応が重要です。

早く気づけば、取りうる選択肢も多くなります。

今後の返済負担に耐えられるかご心配な場合は

「脱ドンブリ経営実践セミナー」にご参加ください。

自社の経営数字をどのように判断に活かせばいいかお伝えさせて

いただきます。

自社の経営数字を知る事で今後を見通して、やるべき事に

取り組めるようになるでしょう。

経営者保証を外すための2024年4月からの信用保証制度は…

ある後継者の方から

「借入の保証人になるのが気が重い…」とお聞きしたことがあります。

事業承継において、借入の個人保証は障害の一つと言えるでしょう。

国としても個人保証の問題を重要視しています。

具体的には、この4月から借入の際に個人保証を求める手続きが厳格化されます。

金融機関が経営者等に個人保証を求める場合には

・どの部分が十分ではないために保証契約が必要となるのか。

・どのような改善を図れば保証契約の変更、解除の可能性が高まるか。

について具体的に説明し、記録する事が 必要になります。

こういう施策においては、 その実効性をどう担保するかが重要です。

今回は、金融庁に「経営者保証専用相談窓口」を設置し、

「金融機関から経営者保証に関する適切な説明がない」などの相談を受けつけ、

状況に応じて、金融機関に対してヒアリングなどを実施するようです。

金融庁としても真剣に取り組まれるようですので実効性を期待したいところです。

また、2024年4月には、以下の制度を開始するようです。

①一定の要件と保証料の上乗せ負担により、

経営者保証の解除を選択できる信用保証制度の創設

②売掛債権・棚卸資産を担保とする融資(ABL) に対する

信用保証制度において、経営者保証の徴求を廃止

③プロパー融資における経営者保証の解除等を条件に

プロパー融資の一部に限り、借換を例外的に認める

プロパー借換保証の時限的創設

なお、上記①の一定の要件とは

・法人から代表者への貸付等がないこと、

・決算書類等を金融機関に定期的に提出していること

など経営者の努力次第で達成可能な要件とするようです。

今回ご紹介した上記3点の制度は、2024年4月からの制度です。

現時点で利用できる制度としては、事業承継特別保証という制度があります。

これは事業承継に際して、経営者保証を外すことができる制度です。

利用できる会社は以下のいずれかです。

1) 申込受付日から3年以内に事業承継を予定する事業承継計画を

有する法人

2) 事業承継実施から3年未満の法人

(2020年1月から2025年3月までに事業承継)

制度利用の要件として以下4点を満たす必要があります。

① 資産超過であること

② EBITDA有利子負債倍率 15倍以内

③ 法人・個人の分離がなされていること

④ 保証協会への申込日において返済緩和している借入金がないこと

この事業承継特別保証制度の利点の一つは、既存のプロパー借入金

(個人保証あり)の借換えも可能という点です。

(ただし保証限度額2億8千万円以内)

要件を満たす場合には利用を検討してみてはいかがでしょうか。

なお、EBITDA有利子負債倍率の計算式は

(借入金・社債-現預金)÷(営業利益+減価償却費)

です。

つまり、EBITDA有利子負債倍率15倍とは

債務償還年数15年ということです。

こうした要件を見ていると、制度を利用しないとしても

金融機関が企業に求めている事がわかります。

・資産超過であること

・債務償還年数は最大でも15年以内

・法人・個人の分離(法人から代表者への貸付等がない等)

・決算書類等を金融機関への定期的な提出

などなどです。

また金融庁が金融機関に求めている事の一つに

「企業の理解と納得のための具体的な説明」があることもわかります。

金融機関からの支援を得ようとする場合には、自社ができる努力をした上で、

金融機関と十分な対話を図ってみてはいかがでしょうか。

「誰が考えても、こうなるやろ」

以前に、何人かの知人の経営者の方々に「ミッション策定体験」として、

お話をお聞きしながら、ミッションの言語化をサポートさせていただいた

事があります。

こちらから質問させていただいて、お話をお聞きしながら、

考えていただく事で

「自然な会話のうちにミッションが言語化された」

などと喜んでいただく事ができました。

その時にいただいた感想の中で、個人的に一番、面白いと思った言葉は

「誰が考えても、こうなるやろ」という言葉です。

どういうことかというと、その時に言語化されたミッションが

その方にとって、あまりにも重要で普遍的な内容と感じられたことから

誰が考えても、そのミッションになるのではないか?

と感じられたようです。

当たり前の事ですが、実際はそんな事は、まったくなくて、

会社によって、また経営者によって、ミッションは一つ一つ

まったく異なっています。

その理由は、価値観や志向の違いももちろんありますが、

事業分野や取扱製品・サービスの違いにも由来します。

ミッションとは、一言でいうと会社の存在意義。

あるいは社会の中での役割。

言葉を変えていうと

「自分たちが得意な事での他者貢献」がミッションです。

どんな領域でどのようにお客様に貢献するか。

これを端的に言い表す言葉がミッションなのです。

事業ドメインという言葉があります。

一言でいうと「自社は〇〇屋さん」

この「〇〇」に入る言葉が事業ドメインです。

金属加工業とか、資材販売業とか、建設業とか、歯科医院とか。

表層的にはこれが事業ドメインです。

ただし同じ業種の企業であっても、

どのように、どんな価値を提供するかは企業によって、異なります。

それを端的に表す言葉が「ミッション」です。

事業ドメインに、顧客提供価値をプラスすると、ミッションになる

とも言えるでしょう。

なのでミッションが明確であると、やるべき事も明確になります。

別の言い方をすると「〇〇屋さん」はプロダクトアウト的。

ミッションは自社の事業が

「誰に、どんな価値を、どのように提供するか」を表したものです。

自社の事業、また、自分の仕事がお客様に価値を提供していると

考えるとワクワクすると思います。

やるべき事を明確にするために、自社のミッションを言語化して

社内共有してみませんか。

どのように報告すべきか?

「社員の報連相ができていない」

経営者の方からときどきお聞きする言葉です。

報連相というと報告・連絡・相談です。

あまりにも当たり前のことのようですが

報連相がその機能を果たすには、どのように報連相すべきか

社員にきちんと教えることが大事だと考えています。

社員に「報連相」を指導するには、その3つの違いは何か。

どのように行うべきか。

自分自身の考え方が明確である必要があります。

たとえば「報告」です。

一般には、任務に対して経過や結果を知らせること。

これを報告と言います。

この報告のポイントは何でしょうか。

報告のポイントは、「誰に」「いつ」「どのように」の

3つの切り口で考えるとわかりやすいと考えています。

まず「誰に」については

指示・命令を出した上司に直接報告する事が基本です。

次に「いつ」です。

報告をするタイミングの基本は

「あれ、どうなっている?」と聞かれる前に

自分から報告する事が原則です。

具体的なタイミングは以下の3つと考えています。

(1) 仕事の完了時

(2) ミスやトラブルなどの問題発生時

(3) 新しい情報や改善案が見出せたとき

この中でも特にミスやトラブルなど重大な問題に

ついては特に迅速に報告する必要があります。

また、仕事完了時の報告は必須ですが、

タスクが長期の場合は、区切りごとに中間報告も必要でしょう。

「どのように」についてはどうでしょうか。

・結論から簡潔に話す。

・事実と意見を分ける。

・あいまいな表現は避ける。

などが上げられそうです。

ここに書いた事は一例です。

会社によって組織によって、他の方法が適している、

他のポイントを重視しているという事はもちろんあるでしょう。

重要な点は、組織としてどのような点を重視するかについて

言語化され、社内共有されているかどうかです。

シンプルなルールが言語化・共有されていることで、

何が重要かという判断基準がわかるので、

社員はかえって判断や行動がしやすくなります。

人によって「普通と感じる」事は異なります。

「報連相」のような一件シンプルで当たり前に思えるようなことも

社内の業務を円滑に進めるためには

社員にどう考え、行動してほしいのか。

言語化し説明することが必要なのではないでしょうか。

管理会計お勧め3点セットは?

先日、「管理会計を導入したい」というご相談をお受けしました。

管理会計とは何でしょうか。

一言でいうと「将来の意思決定のための会計」です。

なぜ管理会計が必要かというと

通常の会計では、将来の意思決定が適切にできない場合が多いためです。

通常の会計とは何かというと

決算書を作るための会計、つまり財務会計です。

なぜ、財務会計では将来の意思決定に十分に役立たないかというと

そもそもの財務会計の目的を考えてみるとわかります。

財務会計の目的は、株主に配分するためや税金を計算するための

利益計算が主たる目的であって

意思決定に役立つ事を主眼にしていないためです。

毎月の試算表を見ても、

そこから経営に役立つヒントを得られていないとすると

それは会計の知識不足が原因というよりも

資料が経営判断に適した形式でないからという事が

メインの要因かもしれません。

管理会計と財務会計を比較するといくつかの違いがあります。

たとえば、主目的という観点で比較すると

管理会計:将来に向けた意思決定

(利益とキャッシュを増やすため)

財務会計:過去実績の把握と開示

(株主や官庁等への報告のため)

という違いがあります。

ルールや基準という観点で比較すると

管理会計:ルールは会社が決める

財務会計:決められたルールがある

という違いがあります。ほかにも

管理会計:直接原価計算

財務会計:全部原価計算

管理会計:迅速さ重視

財務会計:正確さ重視

等々の違いがあります。

では、管理会計を導入するには、何からすればいいかというと

以下の3項目を行う事が有効性と

費用対効果の観点からお勧めです。

1) 変動損益計算

2) 部門別損益

3) キャッシュフロー計算

上記3点ができると、経営数字が

経営判断にぐっと役立つものになります。

キャッシュフローコーチングでは

上記3つの観点で、毎月、経営数字を社長と一緒に確認しています。

管理会計にご興味がある場合は

「脱ドンブリ経営」実践セミナーにお越しください。↓

ご参加いただければ、御社に必要な

管理会計についてお伝えさせていただきます。

なお、管理会計は「将来の意思決定のための会計」です。

意思決定は行動してこそ成果につながります。

行動の伴わない意思決定には、何の意味もないと言えるでしょう。

| 財務会計 | 管理会計 |

|

過去実績の把握と開示 (株主や官庁等への報告のため) |

将来に向けた意思決定 (利益とキャッシュを増やすため) |

| 決められたルールがある | ルールは会社が決める |

| 全部原価計算 | 直接原価計算 |

| 正確さ重視 | 迅速さ重視 |

望む成果を得る方法は・・・

キャッシュフローコーチ仲間に佐藤真一さんという方がいます。

先日、勉強会で、佐藤さんとクライアント社長のこれまでの取り組みをお聞きし、

感動したので、ご紹介させてください。

クライアントの業種は、高精度の切削加工業です。

大手企業である顧客に難易度の高い部品を納品されています。

その難易度の高さのために、高単価、高粗利率。

一方で、顧客の業績に左右されるために、巨額の赤字を出した事もあったそうです。

社長(勉強会では、会社名、社長名とも実名で登壇されていたのですが、

ここではK社長とします)は、

「自社の業績が安定しないのは、社員が育っていないからでは?」と考え、

佐藤さんにコンサルを依頼しました。

実はこの時、K社長には大きな葛藤があったそうです。

その理由は

「社員を育てるのは経営者の仕事。人に頼るのは、経営者として間違っている」

と考えていたからだそうです。

一方の佐藤さん。

K社長の会社が社員数20数名の中小企業でありながら、K社長の

「下請けには成り下がらない」、

「社員を一流のビジネスマンに育てたい」、

「自社だけが儲かればいいんじゃないんだ。

関わってくれた全員が幸せになるようにやりたいんだよ」

という考え方に大いに感銘を受けます。

一方で、社員を育てたい筈のK社長が、自分の考え方を上から

押しつけるような指導をしている事に気づきます。

このとき、佐藤さんがやった事は、社長の話を

「ただただ聞き続けること」でした。

K社長は「喋っていると、自分の声を自分で聞いて、

なんか考えがまとまっている感じ」であることに気づきます。

そして、「人が育つには自ら考えて行動することが重要」という

佐藤さんの考え方について「ひょっとして一理あるのかも?」

と思ったそうです。

このタイミングで佐藤さんはK社長に「指導しないでください」と伝えます。

K社長は「『教えるな』って言われて、まる2年か3年、胃が痛かった。

だって、何もできないヤツに『任せろ』って言うんですよ。

でもね。びっくりしたのが、私が口を出さなくても、会社が潰れないんです。

これ凄いことですよ。口を出さないと潰れると思っていたんですよ。私は。

あー、潰れないんだ、って思ったんです。

潰れないんだと思ってから、最初はよくわからなかったんですけど、

1年か2年くらい経った頃、もしかしたら社員が育っている、

ということを実感できるようになりました」

そして、社員が育っている、という具体的な内容については、

以下のように説明されていました。

K社長「社内からの『このようにしたら、どうでしょうか』という話について、

以前は『やってみたら?』と言えるような案がほとんどない状態でした。

今は『こうやりたい』という話が出たときに、

『やってみてください』と簡単に返事ができるレベルになりました。

ただし完璧な提案じゃないんです。

ただ、それでいい。欠点があってもいい。と思えるようになった。

私自身も成長しているんです。

やってみて、結果が出る。その結果を見てどうするかを考える。

これをずっとくり返してやるしかないんであって、

そのことによって、その度ごとに社員が育っていく。

それが実感できるようになりました」

今では、K社長は、佐藤さんに、社員自慢をメールで送ってきたり、

「こんな嬉しい事があった」と佐藤さんに電話をしてこられるそうです。

K社長と佐藤さんの取り組みは12年に及ぶそうです。

結果が実感できない期間も辛抱強く取組みを継続したからこその成果です。

成果を得る方法は、「望む成果」に結びつく「行動」を

成果が出るまで、修正しながら、やり続けることだと言えるでしょう。

お金が回るかどうか?チェックする一番カンタンな方法は?

先日、大阪産業創造館で「会社のお金の基本」 と題して、

お金のブロックパズルのセミナーを させていただきました。

そこで、さまざまな「お金のブロックパズル」

=さまざまな「会社のお金の状態」について、お話したところ

セミナー終了後に、ある方からこんなご質問をいただきました。

「会社員です。 『キャッシュフロー上、赤字な会社は多い』

というお話でした。 なぜ多くの経営者はそんな経営をするのですか?

危険ですよね?」

ごもっともなご質問です。

なぜ、キャッシュフロー上、赤字な会社が多いのか?

もちろん、黒字にしたくても難しい。 そんな会社もあるでしょう。

ただ、経営者の方々とお話していて思うこと。

それは、キャッシュフロー上の赤字に気づいていないケースが

圧倒的に多いということです。

「今期は、キャッシュフロー上赤字でよい」と思って、

計画的にされていることなら、何の問題もないです。

そうではなくて、手元キャッシュ減少に気づいていない。

あるいは、さほど、気に留めていない経営者が多いのではないでしょうか。

そして、キャッシュの水準がかなり低下して

資金繰りが悪化してから、その状態に気づく。

早めにわかっていれば、早めに金融機関に相談するなど

対策が打てたものを、キャッシュの減少に気づくのが遅いと、

それだけ取りうる手立ても減っていきます。

だから、会社のお金の流れの全体像を把握し、

今期の利益の着地見通しはどうなのか?

半年後の手元キャッシュの水準はどうなのか

毎月、継続して、見通しを立てることが極めて重要なのです。

そして、見通しを立てるときには

「何とかなるだろう」ではなく

悲観的に見積もって、具体的な対策立案に早めに動くことが

とても重要です。

また、困ったときに金融機関になんて説明すればよいかわからない。

だから、相談もしにくい。そんな方もおられるようです。

お金を借りている金融機関は敵ではないはずです。

誠意ある態度で、具体的な根拠ある数字をもとに相談すれば、

まったく話を聞いてくれないようなことはないでしょう。

なので、まず必要なことは

・自社の経営状態を正しく把握すること

・そして、今後の見通しを立てること

この2点が必要です。

今年から来年にかけて、多くの企業でゼロゼロ融資の返済が始まります。

ゼロゼロ融資の返済が始まっても自社の資金繰りは回るのかどうか?

をまずはご確認ください。

資金繰りが回るかどうかの簡単な確認方法は

当期純利益+減価償却費の金額が

年間の返済額を上回っているかどうか?です。

当期純利益+減価償却費 ≧ 年間の返済額

そして、資金繰り的に厳しそうであれば

早めに顧問税理士さんや取引金融機関にご相談ください。

あるいは、まずは、自社の経営状態を正しく把握したいという

場合には、「脱ドンブリ経営実践セミナー」にご参加ください。↓

毎月、1on1で開催していますので、個別にご質問いただいたり、

ご要望に合わせた内容での実施が可能です。

また、お知り合いの会社様で、お困りの方がいらっしゃいましたら、

ぜひ「脱ドンブリ経営実践セミナー」をご紹介ください。↓

ひょっとして損してるのかも・・・?

「損している!」「損した!」と思うときは、どんな時ですか?

人間は「得をした嬉しさ」よりも「損失の痛み」をより強く感じるそうです。

100得しても、そこそこの嬉しさだけど、100損すると、とても痛く感じる。

これを「損失回避の法則」と言います。

太古の昔、何か損をすることは、生命の危機につながる可能性もあった。

だからヒトは得よりも損を強く意識するようにできているのかもしれません。

こういう人間の性質があるので、 人が「うまく立ち回って得している」

みたいな話を聞くと、 自分は損しているのかも…?と

つい気になってしまうのではないかと思います。

たとえば、しばらく前に話題になった、会社員の副業による節税策の件。

会社員が副業として大家業などの事業を小さく行い、赤字を出して、

給与所得と損益通算することで、税金を減らせるというスキームです。

「会社員の多くがやってるよ」的なノリで、節税指南の動画発信の他、

書籍も出版されているようです。

この”節税策”封じの策を国税庁が通達し、それに対する反発でゴタゴタしたわけですが…。

正当に仕事をして正当に納税するという観点に立つと

何が正しいかはおのずと見えてくるのではないでしょうか。

あるいは、最近、面白いなと思って、ときどき見ている、

ツイッターのアカウントがあります。

「国税庁に戻った黒崎」(@kurolovesnaoki)という名前のアカウントです。

https://twitter.com/kurolovesnaoki

ドラマ半沢直樹シリーズの登場人物の名前を模したアカウントですが、

実際に国税庁関係者のようです。

たとえば、先日はある起業家アカウントが

「親を役員にして、無労働で役員報酬月50万」というツイートをしたところ、

過少申告(脱税?)で「はい、重重加算税」という指摘をされていました。

その後、実際に、その起業家に対して、税務署から問合せの電話があったようです。

「こんな風にすれば得だよ」という法律スレスレな(あるいは法律違反の)

情報発信を取り締まることで、怪しい情報発信に振り回される人が減るのは

大変良いことだと考えています。

映画監督の小津安二郎は

「どうでもよいことは流行に従い、

重大なことは道徳に従い、

芸術のことは自分に従う。」

という言葉を残したそうです。

私たちも

どうでもよいことは流行に乗ってみるけど

重大なことは道徳・価値観・経営理念に従い

事業のことは自分の考えでやりたい事をやる。

という風にしたいものですね。

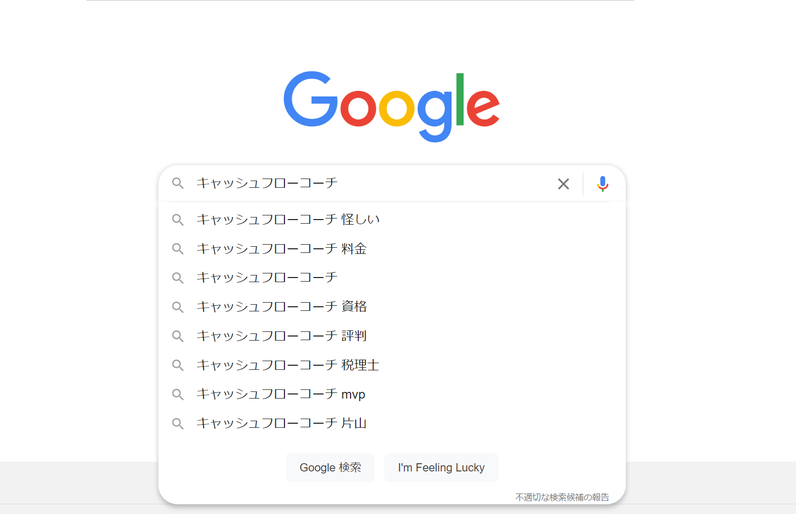

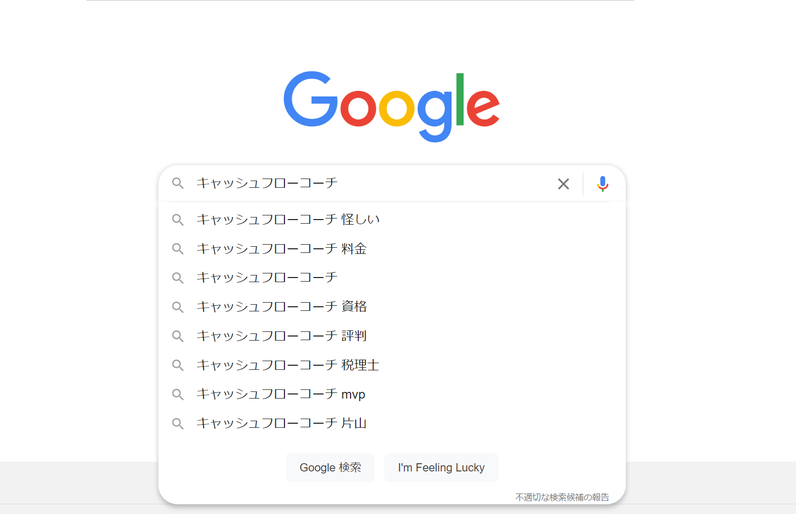

キャッシュフローコーチとは?キャッシュフローコーチは実際に「怪しい」のかどうか?

「キャッシュフローコーチ」の片山祐姫です。

「キャッシュフローコーチ」をざっくり定義すると、

「会社のお金の流れを見える化して、経営数字をもとにした意思決定をサポートする」

仕事をする人のことです。

先日、ある特定エリアのキャッシュフローコーチに聞いてみたい事がありました。

そこで、そのエリアにどんなキャッシュフローコーチがいるのか検索してみようと、

検索窓に「キャッシュフローコーチ 」まで打ち込んだところ(後半はエリア名を打ち込むつもりだった)、

提示された複合語の選択肢が以下でした。

キャッシュフローコーチ 怪しい

キャッシュフローコーチ 料金

キャッシュフローコーチ 資格

キャッシュフローコーチ 評判

キャッシュフローコーチ 税理士

キャッシュフローコーチ MVP

一番トップの選択肢が「怪しい」とは・・・。

ともかく、「キャッシュフローコーチ」について検索する人が知りたい事が上記だとわかったので、

上記の疑問に順に答えてみたいと思います。

1. キャッシュフローコーチは「怪しい」のかどうか?

まず「キャッシュフローコーチ」が怪しいかどうか・・・?

これは答えるのがなかなか難しい質問です。

「キャッシュフローコーチ」は民間の資格です。

キャッシュフローコーチ養成塾を卒業し、日本キャッシュフローコーチ協会に所属すると、

もれなく名乗ることができます。

認定試験などもないので、レベル感がさまざまであるのは事実と思います。

一方で、キャッシュフローコーチは、知識(=やり方)以前に、

どうあるべきか(=あり方)を重視している団体です。

一定の価値観を共有するコミュニティです。

同時に、同じ「キャッシュフローコーチ」であっても、

バックグラウンドにはかなりの多様性があります。

価値観を共有しつつ、バックグラウンドが多様なメンバーが存在していることで、

対応できる内容に幅がある事がコミュニティとしての強みともなっています。

キャッシュフローコーチが「怪しい」かどうか?は今後、一人ひとりの

キャッシュフローコーチが払拭していかないといけない課題でしょう。

2. キャッシュフローコーチの料金は?

続いては「キャッシュフローコーチの料金」についてです。

これについては、一人ひとりのキャッシュフローコーチが個々に料金設定しており、

統一の料金はないのが現状です。

多くのキャッシュフローコーチは、クライアントにどの程度、関わらせていただくか、

関りの深さで複数ラインの料金設定をしています。

ただし(これはキャッシュフローコーチによって多少違いがあるところかもしれませんが…)、

個人的には、どのような契約内容であっても、クライアント様がお困りの時には

「徹底的に関わる」ことを方針としています。

お困りの時とは、たとえば、「銀行にこんな事を言われた!どうしよう!」とか、

主力の社員の方が「急に辞めたいと言ってきた!どう対応すれば・・・?」などなどです。

クライアント様とは、契約を締結した上でのおつき合いではありますが、

関わらせていただく以上、「必ず貢献する」という覚悟のもとに、関わらせていただいています。

大事な方と思って関わらせていただいています。

お困りの時に契約内容で線引きするような事はしたくないと考えています。

(おそらく、ほとんどのキャッシュフローコーチが同じ考え方の筈です)

3. キャッシュフローコーチはどんな「資格」なのか?

キャッシュフローコーチは民間の資格です。キャッシュフローコーチ養成塾を卒業し、

日本キャッシュフローコーチ協会に所属すれば名乗ることができます。

さまざまなバックグラウンドのキャッシュフローコーチがいます。

一番多いのは税理士さんです。

数字を通じて、企業に関わるという点で親和性があるためでしょう。

私自身は中小企業診断士です。他には、社会保険労務士さん、弁護士さん、弁理士さん、

不動産鑑定士さん、FPさん、士業以外のコンサルタント、銀行出身者、企業経営者もおられます。

製造業の財務部長さんも以前はおられました。

今、その方は独立されて、コンサルタント(キャッシュフローコーチ)になっておられます。

多様なバックグラウンドを持つコミュニティだからこそ、

多様な知見を持ち寄ることができる点が大きな強みとなっています。

4. キャッシュフローコーチの「評判」は?

キャッシュフローコーチの「評判」はどうでしょうか。

私の知る「キャッシュフローコーチ」は凄い方ばかりなので、

悪い評判はよくわかりません・・・。

悪い評判が多くないだろうと思うのは、

「あり方」を重視するコミュニティである事も理由の一つです。

多くのキャッシュフローコーチは、

クライアントへの貢献を第一に考えている筈です。

5. キャッシュフローコーチで「税理士」の割合は?

キャッシュフローコーチのうちの半数弱が税理士さんです。

企業経営において、税理士契約はほぼ必須であることから、

数字についての相談であるならば、キャッシュフローコーチ資格を持つ税理士さんであれば、

一人二役で、都合が良い事も多いと思います。

ただし、料金については、税理士報酬と、キャッシュフローコーチ報酬は

分けておられるケースがほとんどと思われます。

私自身は、税理士ではないので、毎月のキャッシュフローコーチングでは、

税理士さん作成の試算表を送っていただき、その試算表を元に「1シートマネープラン」

(一枚で、利益とキャッシュの見通しがわかる独自様式)を作成し、

社長と面談させていただいています。

なお、「経営数字を扱う専門家」という意味で、ときどきいただくご質問が、

キャッシュフローコーチと税理士はどう違うのか?というご質問です。

一言で答えると「過去の正しい数字の専門家」が税理士さん、

「将来の意思決定のために経営数字を扱う専門家」がキャッシュフローコーチです。

下表に税理士さんとキャッシュフローコーチの違いをまとめていますので、ご参考ください。

| 税理士 | キャッシュフローコーチ | |

| 活動領域 | 税務会計(正しい納税をするための会計) | 管理会計(納得の経営判断をするための会計) |

| 主にやること | 決算書・試算書の作成と税務上の助言 |

社長の意思決定の支援と 社内コミュニケーションの円滑化 |

| フォーカスする点 |

過去の数字(決算書を正確に作り、 税務申告するために必要) |

社長のビジョンと未来の数字 (見通しを立てるために必要) |

| 必要なスキル |

正確さ。 会計・税務の知識 |

相手から意見を引きだし、 質問で論点を整理するコミュニケーション能力 |

| 使う資料 | 決算書・試算表・月別損益計算書 | お金のブロックパズル・1シートマネープラン |

6. キャッシュフローコーチの「MVP」とは?

キャッシュフローコーチのコミュニティには、いくつもの共通価値観があります。

その一つが「影響力の発揮」です。

自分自身が挑戦し、がんばる姿を見せる事で、周囲によい影響を与えること。

これが「影響力の発揮」です。

そういう意味で、成果事例を共有し、その年のMVPを選ぶMVPコンテストを毎年開催しています。

今年は、2022年11月27日に福岡で開催されます。

このMVPコンテストは、キャッシュフローコーチだけではなく、

クライアントや一般の方も参加可能です。

MVPコンテストでは、事前に選抜されたキャッシュフローコーチが成果事例をプレゼンし、

会場参加者全員で、その年のMVPを選出します。

キャッシュフローコーチが「怪しい」かどうか?

気になる場合は、MVPコンテストに参加して、ご自身の目で確認してみてください。

中小企業向け主要税制

設備投資や賃金上昇で受けられる税制優遇措置があります。

該当する場合は活用を検討してみてはいかがでしょうか。

| 制度名 | 事前手続 | 対象者 | 対象設備 | 税制 |

|

①中小企業経営強化税制 (経営力向上計画) |

要 |

中小企業 (資本金1億円以下の法人、個人事業主) |

機械装置、工具 器具備品、ソフトウエア 建物付属設備 |

・即時償却(100%) ・税額控除 10% (税額控除は資本金3,000万円以下の法人、個人事業主の場合7%) |

|

②固定資産税の特例 (先端設備等導入計画) |

要 |

中小企業 (資本金1億円以下の法人、個人事業主) |

機械装置、工具 器具備品 建物付属設備 構築物、事業用家屋 |

先端設備の固定資産税が通常の0~1/2倍 (取得後3年間・倍率は市町村による) |

|

③中小企業防災・減災投資促進税制 (事業継続力強化計画) |

要 |

中小企業 (資本金1億円以下の法人、個人事業主) |

機械装置、器具備品 建物付属設備 |

特別償却 20~18% |

|

④地域未来投資促進税制 (未来投資促進法) |

要 |

中小企業 大企業 |

機械装置、器具備品 建物、建物付属設備、構築物 |

・特別償却 40~50%※建物関係20% ・税額控除 4~ 5% ※建物関係2% |

| ⑤中小企業投資促進税制 | ー |

中小企業 (資本金1億円以下の法人、個人事業主) |

機械装置、工具 ソフトウエア 普通貨物自動車 内航船舶 |

・特別償却 30% ・税額控除 7% (税額控除は資本金3,000万円以下の法人、個人事業主のみ) |

|

⑥(中小企業向け) 賃上げ促進税制 |

ー |

中小企業 (資本金1億円以下の法人、個人事業主) |

ー (給与等を前年度 と比べて 1.5%以上増加) |

前年からの賃金上昇分の15%を税額控除 等 |

成果を生む「〇〇の差」とは?

毎月、経営者向けに「脱ドンブリ経営実践セミナー」を行っています。

経営数字を意思決定に活用する方法や、社長と社員の立場の違いからくる

「危機感のズレ」を縮める方法などについてお伝えしています。

しばらく前に参加くださった経営者の方から

「社員にもこの話を聞かせたい」と研修をご依頼いただき、

実施させていただきました。

社員の方々はとても明るくて前向き。

笑いの絶えない和やかな研修となりました。

そして、実施後のフィードバックシートを見せていただくと

「社長一人が行うのではなく社員ひとり一人が自分事で捉えて、

日々行動する必要がある」

「社長、部長だけじゃなく、皆で取り組む事が大事」

などのご意見をいただいており、

お伝えした事をしっかり受け取ってくださったという事が

伝わってきました。

ぜひ取り組みを継続されて、成果につなげていただきたいです。

この研修で、ユニークだったことの一つは

社員研修でありながら、経営者が親しくおつき合いされている

外部の方々を招かれ、研修に参加いただいたことです。

その中には、取引先金融機関の担当者さんと支店長もおられました。

実は、経営者向け「脱ドンブリ経営実践セミナー」と

「お金のブロックパズル」社員研修では、

「お金のブロックパズル」で経営数字を把握する点は同じであるものの

お伝えする内容は少し変えています。

理由は、対象者の目線やお困り事に合わせた内容にすることで

内容を自分ゴトとして聞いていただき、経営や業務に役立てて

いただくためです。

そして、金融機関の方に「お金のブロックパズル」のお話をするときは、

金融機関の方の目線やお困り事に合わせた内容にしています。

今回は、社員向けの内容でしたので、

金融機関の方がどんな風に話を聞いてくださったのか

フィードバックシートを拝見したところ

担当者の方は

「ブロックパズルで話を聞くと本当にわかりやすい。

お客様に理解して納得してもらえるような説明をしたい。

お客様がどうしたら、利益アップ、給与アップしていけるかを

もっと考えたい」とのこと。

ブロックパズルを経営支援に役立てるという視点で

話を聞いてくださっていました。

そして支店長さんは

「支店の業績を改めて職員全員で共有し、着眼点モデルを活用して

なりたい支店にしていくためには、どうすれば良いかを皆で考える」

とのこと。

「支店経営」という視点で自分事で話を聞いてくださっていました。

同じ話を聞いても、日頃の課題感の違い、

つまり「アンテナ」の違いで、感じること、考える事はまったく違う

ということが改めて再認識できました。

だから大事なことは、いかに日頃から「アンテナ」を立てて過ごすのか。

成果を生むのは経験の差でもなく能力の差でもなく、

「意識の差」と言えるでしょう。

「率」と「額」、どちらをどう見る?

経営状況を把握するために見ている数字は何ですか?

人によって、会社の状況によって、答えはいろいろあると思います。

通帳の残高の推移を見ているという人がいます。

一つの着眼点だと思います。

毎月させていただいているキャッシュフローコーチングでは

主に、2つの数字を見ています。

一つ目は、このままいくと利益の着地見通しはいくらになるか?

二つ目は、この先、手元資金に問題はないか?

この2点です。

この2点を見ている理由は、先の見通しが不透明なことが

経営判断にマイナスの影響を与えると考えるためです。

手元資金が不十分であるのに費用を使い過ぎてしまったり・・・。

手元資金で設備投資してしまったり・・・。

逆に資金繰り不安によって本業に専念できないなどです。

このままいくと期末に利益はいくらか?

手元資金に問題はないか?

この2点を確認した上で、計画と差異がある場合については

どこで差異が発生したのか? 要因を確認しています。

要因を確認する理由は何か?

それは次の行動を決めるためです。

だから、見るべき数字とは次の行動につながる数字です。

中小企業診断士の資格取得の際に財務分析について学びました。

収益性分析や安全性分析、生産性分析・・・。

流動比率とか在庫回転期間とかいろんな指標がありました。

これらの財務分析は、客観的に見て自社はどんな状況なのか。

同業比較や過去比較するには非常に有効な手法です。

ただ、そうした財務分析による状況把握は年に一度する程度で

十分なのではないでしょうか。

期中に毎月見るべき数字は、そのような「率」よりも「実額」です。

その理由は「売上が計画比90%」と聞いても

次の行動がイメージしにくいためです。

「売上が予実差〇〇千円」と聞くと追加で

「〇〇千円」受注する必要があるとわかります。

次の行動が明確になります。

利益とキャッシュの見通しを確認した上で要因を確認して、

次の行動を決める。

分析をいくら精緻にしても成果は生まれません。

成果を生み出すのは行動だけです。

「この研修の時間が一番ムダだと思います!」と言われてしまいました…

会社の生産性アップに向けた社員研修でのお話です。

意見を出していただく中で、ある社員さんから、こんな意見が出てきました。

「生産性アップしたいなら、もっと生産に割く時間を増やした方がいい。

生産に直結しない事をやめてはどうか?

この研修の時間が一番ムダだと思います!」

研修での話し合い自体を否定されてしまいました・・・。

私は彼がどんな意図でそのような発言をしたか、知りたいと思いました。

そこで、その次の研修日、早めに行って、機械を操作する彼の姿を

少し離れた所から見ていました。

仕事に取り組む彼の様子を見ていて仕事に一生懸命、打ち込んでいること、

悪意があるわけではなく、会社をよくしようと思っての発言であることが

理解できました。

そこでその日の研修の冒頭で伝えた事は

「会社は〇〇というビジョンを掲げています。

今、これは何%くらい実現していますか?」

社員さんの答えは

「40%くらい…?」

「60%!」

「50%くらいかなあ…。ここはできているけれど、ここはまだまだだよね」

いろんな意見が出てきました。

そこで、こうお伝えしました。

「今100%でないという事は今の延長線上ではない未来に行くという事ですね?

何かを変えるという事ですね?

何をどう変えるか、この場で一緒に考えませんか?

ここにいる皆さんは職場のリーダーです。

本気でビジョン実現に向けて行動しているか。

周囲はみんな見ています」

そこから場の雰囲気が変わり、当事者意識での意見も出てきました。

何のためにやる事なのか、私がきちんと目的を伝える事ができて

いなかったという事です。

自分の頭の中にあった、取り組みの目的、きちんと伝えられていなかった。

わかるだろうと思ってしまっていた事、反省しました。

「言わなくても、それくらいわかるだろう」

「普通に考えたら、わかるよね」

「いつも言ってるから、わかる筈」

よく聞く言葉です。

立場によってモノの見方もさまざまです。

頭の中の情報量も違います。

何のためにすることなのか。目的を必ず伝えることの重要性に

改めて気づかせていただいた出来事でした。

何をするのか。どうやってするのか。それも大事です。

まず、その前に何のためにする事なのか。伝えていますか?

伝わっていますか?

会議をしてもやる事が決まらない理由は?

ある経営者の方にどんな会社にしたいのかというお話を伺っていた

ときのこと です。

「社員が辞めない会社にしたいです!

ただ今度一人辞めるので、今、こんな事を言っていても…」

話のテーマは、どんな会社にしたいのか。理想像のお話です。

ただ、人間には想像力があるので、話した時に現状をイメージして

しまう。 よくわかります。

ただ、理想像は理想像、現状は現状です。

理想像が現状と大きく違うのであれば、どうやってそのギャップを

埋めるのか考えればいいだけの話です。

人は、ある一つの事をテーマに話しながらそこから考えが

広がっていきます。 それは人の持つ連想力の力です。

その事自体は素晴らしいことです。

ただ、この能力があるが故に会議の生産性が大きく低下してしまう

ことがあります。

アイデア出しのミーティングをしているのに

「これは、やっても意味がない」とか

「これは前にもやったけど、ダメだった」

などアイデア整理を始めてしまう…。

アイデア出しとアイデア整理を同時にすると、

意見が出にくくなります。

その理由は、 アイデア出しの時とアイデア整理の時では

人間の脳の使い方が異なるからです。

アイデア出しの段階では、できる、できないに関わらず

たくさんアイデアを出すことに集中し

その次にアイデア整理をする方が生産性が高くなります。

ただ、わかっていても、ついつい話のテーマが逸れてしまう。

ありがちだと思います。

そこで、会議の生産性を高める簡単なコツをお伝えします。

それは、会議の目的とゴールを言語化し、共有しておく事です。

次にやる事を決める会議なのか。

合意形成なのか。情報共有なのか。

具体的に何ができたら(どういう状態になれば) ゴールなのか。

事前に言語化し、会議の冒頭で、参加者全員で共有しておく。

会議の目的とゴールを明確にすることで

必要な参加者が明確になります。

そして、会議の場で共有することで

参加者のゴール達成の意識が高まります。

簡単でパワフルな方法です。ぜひお試しください。

「1アクション3ゴール」の2つの効果は

先日ある方からお聞きしたライトなご相談。

それは、商談に行った部下が相手に会えずに帰ってきた。

なぜかというと、先方が急用で外出していたとのこと。

先方都合なので、どんな急用か質問するなど

先方事情を知るチャンスだったのに、部下は何も聞かずに黙って帰ってきた。

もっと自発的に考えてくれたらいいのに…。

そんなお話でした。

こういう時にいつもご提案している考え方があります。

それが「1アクション3ゴール」です。

「1アクション3ゴール」とは、何か1つのことをするときに

3つ以上の異なる種類のゴール設定をする。そんな考え方です。

たとえば、商談に行くときの「1アクション3ゴール」、

どんな事が考えられるかというと「今日の商談で受注しよう」

こう考えたら、これで1つ目のゴールです。

2つ目のゴールとしては、

「受注できなくても、先方との関係強化に努めよう」

これで2つ目のゴール。

では、3つ目。何があるかというと、例えば、

「先方の社内事情や課題感、あるいは経営方針について知る機会としよう」

こういうのもアリです。

こんな風に予め3つ決めておくと、のアンテナが立つので、

情報のキャッチがしやすくなります。

行動も自然に変わります。

そして、これを普段から当たり前の習慣にすることを

「1アクション3ゴール」と言っています。

同じ事をしていて、かけている時間もかけているお金も変えずに、

3つのゴールを手にすることができる。非常に投資効果が高い習慣です。

「黙って帰ってきたこと」を事後に指導するよりも普段からの習慣を

変える方がより建設的です。

実際に自分が日々「1アクション3ゴール」を実践していて、

思うことが2つあります。

一つ目は「1アクション3ゴール」を考えるという事が

日々の小さなPDCAサイクルにつながるという事。

なぜなら、事前に「やろう!」と決めたゴールができたかどうか。

ふり返りすることが自然に習慣化されるためです。

二つ目は、今からの行動から何を得るかを常に考えるので、

常に前向きな気持ちでいられるという事です。

とても効果の大きいお勧めの習慣です。

そして、仮に、組織の全員がこの習慣を身に着けたら、どうでしょうか。

今までと同じことをしていて、組織の成果が2倍になる。3倍になる。

ということです。

まずは自分自身が今日から実践してみてはいかがでしょうか。

選択肢は多い方がいいのか?

「受注が増加して事務作業が大変!」

しばらく前に支援先様の営業事務の方と雑談していた時のことです。

「主要な取引先様からの受注が増加している」、そんなお話を伺いました。

受注増加に伴って、EDIから発注データをダウンロードして印刷し、

社内システムに入力する件数が増えて大変との事でした。

そのお話をお聞きして、私が思ったこと。

それは「RPA」で何とかできないか?という事でした。

「RPA」とは、パソコン作業を自動化する技術のことです。

そこで、ネットで「RPA」と検索し、ヒットした会社、数社に対して

資料請求することにしました。

面白かったのは、その資料請求に対する対応が各社各様であったことです。

資料請求しておいて読まない。社名を覚えていない酷いユーザー(=私)

多くの会社が資料請求に対して資料ダウンロードできるリンクをメールで

送ってくれました。

中には、大量の資料をダウンロードできるようにされている会社もありました。

知りたい事は人によっていろいろ。

だから、提供できる資料は、出し惜しみせずに全部、提供しよう。

一見、ユーザ思いの親切な対応ですよね。

ただ、私はダウンロードした大量の資料を結果的に一切見ませんでした。

なぜなら、資料が多過ぎて、どれを見ればいいのかよくわからず、

見る前におなかいっぱいな気分になってしまったからです。

また、ある会社は、資料送付後、フォローの電話をくださいました。

「資料をご覧になりましたか?」

電話口で尋ねられた私は答えられませんでした。

なぜなら、ダウンロードした資料をきちんと見ていなかったし、

そもそも数社まとめて資料請求したので、電話口で社名を名乗られても

どの資料の会社なのか、会社名を覚えていなかったからです。

資料請求した、相手の会社名を覚えていないって・・・。酷い話ですよね。

ただ、実際にはありがちな気もしています。

では、電話ではなく、メールの場合はどうだったか…というと

ある会社は「不明点があれば説明します。いつ頃がよろしいですか?」

とフォローのメールをくださいました。

ところが、私は何が不明点かもわかっていないレベルだったので、

返信できませんでした。

何が言いたいかというと、ユーザの立場になって初めて気づく事が

多かったということです。

トンデモナイ酷いユーザー(=私)が一社にだけ返信した理由は?

「お客様のために」、良かれと思ってしている事が本当にお客様にとって

プラスなのかどうか?

「売られる」サイドに立って改めて気づく事が多かったです。

結局、ある会社の提案メールにだけ返信メールを送り、

その会社の説明会に、支援先様と参加して説明を受けました。

なぜ、その会社にだけ返信したのか?

それはその会社が送ってきたメールだけが返答しやすかったためです。

その会社は資料請求しても資料は送ってきませんでした。

その会社が送ってきたメールは以下の通りです。

-------------------------------------------------------------------------------------------------------------------------

お世話になります。〇〇社の△△と申します。

〇〇の資料請求をありがとうございました。

オンラインにて詳細説明させていただきます。

以下、日時のご都合はいかがでしょうか。

難しい場合は、2~3候補案をお知らせ下さい。

■ 候補日

-------------------------

・〇月〇日 (〇) XX:30~XX:30

・〇月〇日 (〇) XX:30~XX:30

当日は、

社内の皆さまにも、ご一緒に未来を感じていただきたく、

お声掛けをして下さると嬉しいです。

-------------------------------------------------------------------------------------------------------------------------

上記が資料請求の結果、私が受け取ったメールです。

資料を請求したのに資料の送付はありません。

なのに、私は何の疑問も感じず、逆に読まなくても、

口頭で説明してもらえるなら助かると自然に感じていました。

そして、2つの日程の提示がされています。

人は何の選択肢も提示されなかったり、多くの選択肢を提示されると

何て回答すればいいのか迷います。

2つの選択肢を提示されると答えやすい。

そして、この2つ提示された日程の候補が絶妙でした。

一つが直近の日付、もう一つは10日後くらいの日付。

すぐに話を聞きたい人、当面忙しいから少し先にしたい人の

両方を想定した選択肢。

これが両方とも直近日付であったり、両方とも先の日付であったりして

自分の想定とまったく合わないと

「この会社とは合わないな…」という違和感につながり

ここで離脱してしまう可能性があります。

時間帯も、先方事情がわからない前提で、午前と午後の2つに

分けられていました。

開始時間、終了時間がどちらも30分になっているのも

その方が予定を入れやすい場合が多いなどのノウハウが

きっとあるんだろうと思っています。

説明会での説明もよく整理されていて、おそらく対応マニュアルが

整備されていて、PDCAが回っている印象を受けました。

説明会では内容以上に「上手に提案するなあ・・・」

そちらに神経が行ってしまったくらいです。

お客様目線で動線を見直す(カスタマージャーニー)

大事なことは、相手が受け取りやすく返しやすいボールを投げること。

それと、相手が一段、階段を上りやすいようなステップを作ること。

ユーザ目線で自社の顧客獲得の動線を見直してみる事、とても大事だと

気づかされました。

「RPA」の情報収集をするつもりがマーケティングとセールスの

勉強をさせていただきました。

「脱ドンブリ経営実践セミナー」フォローアップ面談で話している事は?

昨日はセミナーに参加くださった方のフォローアップ面談を実施しました。

フォローアップ面談は、セミナー内容の理解を深めていただくために実施しているものです。

面談後にいただいた感想は「スッキリした。やる気が出た」との事。

もう一つ言ってくださったのが

「いろいろ聞きたい事があると思っていたけど、話してみて、違っていたとわかった。

聞きたいのではなくて、自分が考えている事を話したい、という事がわかった。

いろいろ聞いてもらえて、それに答える事で考えが言語化されてよかった」

との事です。

経営相談対応を10年続けてわかった事があります。それは

「こういう事で悩んでいる」とお聞きして

「こういう方法がありますよ」とお伝えすると

99%の確率で立腹されるという事です。

それは、人は誰しも「自分の悩みはそんな簡単な事じゃない!」

という気持ちがあるからです。

人は教える事は好きだけど教えられる事は好きではないのです。

だから、面談で一番大事にしている事は、お話をお聞きして、

適切な質問を投げかける事で思考整理をお手伝いする事です。

人は自分が考えて導き出した結論が一番腑に落ち、やる気が出るのです。

昨日、いただいた感想でもう一つ、面白かったのが

「先日、初めて社員面談を実施してみて、あまりうまくできなかった。

今日みたいな感じでやればいいんですね」との事。

こんな風に一回の面談で、いくつもの気づきを得てくださる方との

面談は本当に楽しいです。

部下面談やお客様との面談で使える「プロの思考整理術」

組織が成果を出すための、キャッシュフローコーチの5種の神器は

組織が成果を出すための、キャッシュフローコーチの5種の神器は

| NO | ツール | 内容 |

| 1 | AAP | 組織の成果を高める、安心・安全・ポジティブな場づくり |

| 2 | ビジョナリープラン(VP) | 何を大切に何の実現を目指すか。経営の指針の言語化 |

| 3 | ビジョナリーコーチング(VC) | 助言せずに思考を整理する思考整理法 |

| 4 | お金のブロックパズル | お金の流れの図式化で。数字に基づく意思決定に使えるツール |

| 5 | 1シートマネープラン | 利益とキャッシュの見通しが1枚でわかる進捗管理ツール |

この5つ。このうち「お金のブロックパズル」については

「超★ドンブリ経営のすすめ」という本などですでに紹介されています。

一方、「ブロックパズル」のような派手さはないものの、もっと本質的でもっと重要な

「思考整理ツール」である「VC」については、今回初めて、新刊が出ました。

本のタイトルは「プロの思考整理術」です。

「プロの思考整理術」とは

コーチング未経験の方でも、シンプルな4ステップで相手の思考整理をサポートできるようになる。

その方法が説明されています。

先日、日本キャッシュフローコーチ協会と協業いただいている会社の社員の方々と

「プロの思考整理術」の実践会をさせていただきました。

その場では、今まで知らなかった深いお話を聞かせていただいたり、

自分がクライアントとなって、コーチングいただく場では、ふだんクールなイケメンの方の

素敵な笑顔を見せていただいたり、楽しく有意義な時間を過ごさせていただきました。

定期的に社内で実践する事で、社内の風通しがよくなったり、相互理解が進んだり、

社員ひとり一人の問題解決能力が高まる効果が期待できそうです。

何よりもこの「VC」は700人のキャッシュフローコーチが日々実践し、その効果を確認済みの手法、

かつ少しの練習で、誰でも使えるようになるシンプルで強力なツールです。

部下面談で活用し、部下の思考整理をサポートするにも使えるし、

お客様との会話の中でさりげなく使うことで、

お客様の思考整理のサポートをすることにも活用可能です。

「プロの思考整理術」内容

以下は「プロの思考整理術」の内容の一部です。

・思考整理では2つのことを整理できる。

・思考整理で使う質問には2種類ある。

・相手が思わず動いてしまう思考整理の4ステップ

・思考整理の最中に意識したい「3つのポイント」

・4つのステップをパワーアップさせる「3つのツール」

・思考整理で相手のどこを見るか-7つの着眼点

年末年始の読書の一冊としていかがでしょうか。

事業再構築補助金の第1回公募の採択結果は?

6月18日に事業再構築補助金の第1回公募の採択結果が発表されました。

結果発表から、わかったことなどを4点お知らせします。

一つ目は採択率です。

採択率は、緊急事態宣言特別枠 66.3%、通常枠 34.5% でした。

これが何を意味するのかというと、緊急事態宣言特別枠は有利!

ということを伝えたいのではなく(もちろんそれもなくはないですが)

事業をしっかり見直して「再構築」することが求められているということです。

何が言いたいかというと、何か新しいことをすれば対象になる制度ではなく、

事業全体の見直しをすることが求められている補助金ということです。

既存事業がそれなりの好調で、事業全体の見直しや再構築が特に不要な場合、

また、すでにいろいろとトライされていて、これから新規に取り組むようなことが

あまりないような企業にとっては、取り組みにくい補助金のようです。

二つ目は、実行可能で、実現性の高い計画が求められているということです。

一つ目のポイントとして、事業の「再構築」が求められていると書きました。

では、思い切った事業転換をすればそれでいいのか?というと

それは、要件の一つ目に過ぎません。

その事業転換がなぜ事業計画通りに実行できると言えるのか。

なぜ成功できると言えるのか。

客観的な根拠を具体的に示すことが求められています。

「脱いだら凄いんです!」みたいな当事者にしかわからない話ではなく

なぜ凄いのか。どのように凄いのか。言葉で説明してください。ということです。

根拠なき(実際はあるにしても…)自信は「客観性のなさ」と捉えられ、

見込みの甘い計画として、かえってマイナス評価になります。

三つ目は、企業間連携・業界内連携・地域連携が推奨されているということです。

これは、行政事業レビューでの指摘事項でもあります。

補助金は、税金を使って行う国の事業です。

個々の企業が成長することはもちろんですが、企業が連携し、業界として、地域として

業績回復するような取り組みが推奨されています。

四つ目は、他社の真似はダメよということです。

業種的に回復するのではれば、同じ計画でいいのか?というと、それはNGです。

第1回公募で、同じ認定支援機関が支援した複数企業が同様の事業計画を申請したという

事例がありました。

この件に関して、事業再築補助金サイトで以下のように発表されました。

「第1回公募で採択を発表した案件の中に、重複案件と思われる事業が発見されましたので

現在調査中です。不正が判明次第、厳正に対応いたします。

公募要領4.(7)⑩にありますように、他の法人・事業者と同一又は類似内容の事業

については、厳正に対応いたしますので、十分ご注意ください。」とのことです。

安易に他社の模倣をしないように注意が必要です。

なお、第一回公募の採択結果の事業概要がWEB上で公開されています。

いずれも新分野・新技術などに果敢にチャレンジする内容となっています。

自社と同業種などの会社がどのような事業計画で採択されたのかを確認することは

事業再構築補助金にトライしない場合でも今後の経営方針の参考になることでしょう。

https://jigyou-saikouchiku.jp/result.php

「中小M&A推進計画」とは

2021年4月30日。経済産業省から「中小M&A推進計画を取りまとめた」との発表がありました。

「経営資源集約化等を推進するため今後5年間に実施すべき官民の取組」を「中小M&A推進計画」

として取りまとめたとのことです。

「中小M&A推進計画」にはどのようなことが書かれているのでしょうか。引用抜粋してご紹介します。

1)「中小M&A推進計画」策定の背景・趣旨は

まず「中小M&A推進計画」はどのような背景・趣旨の下に策定されたのでしょうか。

「中小M&A推進計画」策定の背景・趣旨は以下のように説明されています。

「中小M&A推進計画」策定の背景

・経営者の高齢化に伴って後継者不在の問題が経営上の課題として強く認識されている。

事業承継の一つの手段として、M&Aによって第三者による事業承継も円滑に行うため、

政府は徐々に取り組みを進めてきた。

・そのような折り、新型コロナウイルス感染症が発生し、2020年からその影響が拡大する中で、

廃業件数が増加するなど中小企業の経営状況は極めて厳しい状況にある。

・感染症の影響を前提とした新たな日常に対応するための事業再構築の重要性が高まっている。

・こうした状況も踏まえ、経営者の高齢化や感染症の影響に対応し、中小企業の貴重な経営資源が

散逸することを回避するとともに、事業再構築を含めて生産性の向上等を図る必要がある。

・上記認識のもとに「中小企業・小規模事業者の生産性の向上に向け事業統合・再編を促すため、

予算・税制等を含めた総合的な支援策」を示すこととなった。

(2020 年 7 月「成長戦略フォローアップ」)

・これに従い、「中小M&A」を円滑にかつ安心して実施できる環境を集中的に整備するとともに、

今後の取組の見通しを提供するべく、今後 5 年間に実施することが求められる官民の取組を

「中小M&A推進計画」として取りまとめた。

「中小M&A推進計画」策定の趣旨

・本計画は、中小企業が培ってきた貴重な経営資源を将来につないでいくことが目的であり、

中小企業の淘汰を目的とするものではない。

・M&Aは事業承継を含め経営戦略実現のための手段の一つにすぎず、中小企業にM&A を強制

しようとするものではない。あくまでも譲渡側・譲受側の双方が希望する場合に円滑な

M&Aを後押ししようとするものである。

ここまでを読むと、もともと政府として中小企業M&Aの第三者承継の取り組みを推進していたところ

新型コロナウイルス感染症が発生し、その必要性・緊急性が高まったことがわかります。

では、政府は中小企業M&Aの意義をどのように捉えているのでしょうか。

中小企業M&Aの意義としては以下の3点があげられています。

意義①:経営資源の散逸の回避

意義②:生産性向上等の実現

意義③:リスクやコストを抑えた創業

2)「中小M&A」の意義とは

意義①:経営資源の散逸の回避

・中小企業経営者の高齢化が年々進んでおり、事業承継への関心が高まっている。

・こうした中、事業承継の取り組みが活発化しつつあり、後継者不在率は改善傾向にあるものの、

引き続き事業承継を推し進める必要がある。

・後継者不在の中小企業は、仮に黒字経営であったとしても廃業等を選択せざるを得ない。

近年、廃業件数は増加傾向にあったところ、2020年は感染症の影響もあって過去最多の件数となった。

・廃業事業者のうち黒字廃業の比率は約6割である。

廃業する中小企業の中には貴重な経営資源を有する事業者も少なくないと考えられる。

・感染症の影響も踏まえると、経営者の年齢にかかわらず、M&Aによって経営資源の散逸を回避する

ことの重要性が高まっている。

・実際、例えば経営資源のうち従業員については、M&A 実施後に多くのケースで譲渡側の従業員の

雇用は維持されているとの調査もある。

意義②:生産性向上等の実現

・M&Aは、設備投資や研究開発等と並び、中小企業の生産性向上等の重要な手段の一つである。

具体的には、M&A によって、譲渡側・譲受側ともに、他者の保有する経営資源を活用することで、

以下などを早期に実現する効果が期待される。

①規模の拡大によるコア事業の強化・拡大

② 垂直統合によるコア事業の強化・拡大

③新規ビジネスへの参入

④成熟・衰退事業の再編

⑤グループ内再編

・また、デジタルトランスフォーメーション(DX)を含め、従来の経営スタイルからの発展や、

従業員の意識改革等の効果も期待される。

・M&Aによって経営資源の集約化を行った中小企業は、そうでない企業に比べて生産性等の向上を

実現しているとの調査もある。

・また、感染症の影響により、ウィズコロナ/ポストコロナ社会における「新たな日常」に対応するため、

事業再構築を考えている中小企業も多い。

・年齢が若い経営者ほど、感染症の影響下において、「新たな販路開拓・取引先拡大」や

「新商品・新サービスを開発」などの新しい取組を行う傾向にあるとの調査もある。

意義③:リスクやコストを抑えた創業

・後継者不在の中小企業のうち、譲受側が見つからないなど M&Aを実施できない場合には廃業等に

移行せざるを得ない。こうした場合でも経営資源の一部を引き継いでいくことが重要である。

・我が国の開業率は、国際的に相当程度低水準である。また、感染症の影響により、創業計画の

見直しや延期を余儀なくされた創業準備者も少なくないと考えられる。

・こうした中、他者が保有している経営資源を引き継いで行う創業(「経営資源引継ぎ型創業」)

を促すことは、後継者不在の中小企業にとって経営資源を引き継ぐことにつながる。

・創業希望者にとっても創業時におけるリスクやコストを抑える上で有用なケースも少なくない。

3)「中小M&A」における課題と対応の方向性

「中小M&A推進計画」では、いくつかの論点で、課題と対応の方向性が示されています。

下表は「中小M&A推進計画」で示された課題と対応の方向性を一覧化したものです。

| 区分 | 課題 | NO | 対応の方向性 |

| 小規模・超小規模M&A の円滑化 | 課題①-ⅰ:事業承継・引継ぎ支援センターとM&A支援機関の対応不足 | 1 |

取組①:事業承継・引継ぎ支援センターとM&A支援機関の連携強化 (センター間の連携強化を含む) |

| 2 | 取組②:事業承継・引継ぎ支援センター職員の人員強化、業務標準化 | ||

| 課題①-ⅱ:潜在的な譲受側(創業希望者等)の掘り起こし不足 | 3 | 取組①:創業支援事業等との連携 | |

| 4 |

取組②:事業承継・引継ぎ補助金における新たな対象類型の創設 (経営資源引継ぎ型創業) |

||

| 課題②:安心できる取引を確保するための取組の不足 | 5 | 取組①:事業承継・引継ぎ支援センターによる士業等専門家の活用支援 | |

| 6 |

取組②:事業承継・引継ぎ補助金による支援 (士業等専門家活用費用補助等) |

||

| 7 | 取組③:表明保証保険の推進によるリスクの低減 | ||

| 大規模・中規模M&Aの円滑化 | 課題①:中小企業における M&Aに関する経験・人材の不足 | 8 | 取組①:簡易な企業価値評価ツールの提供 |

| 9 |

取組②:事業承継・引継ぎ補助金等による支援 (デューディリジェンス、セカンドオピニオンの推進等) |

||

| 課題②-ⅰ:M&A前後の取組の不足 | 10 | 取組①:よろず支援拠点における経営戦略策定の支援 | |

| 11 |

取組②:中小M&AにおけるPMIへの段階的な支援の充実 (中小M&AにおけるPMIに関する指針の策定等) |

||

| 12 |

取組③:経営資源集約化に資する税制や事業承継・引継ぎ補助金による支援 (M&A後の設備投資・販路開拓の支援等) |

||

| 課題②-ⅱ:中小企業向けファンドのすそ野の狭さ | 13 | 取組①:中小企業向けファンドによる支援の取組に関する周知広報 | |

| 14 | 取組②:中小企業経営力強化支援ファンド出資事業を通じた中小企業向けファンドのすそ野の拡大 | ||

| 中小M&Aに関する基盤の構築 | 課題①:事業承継等の準備を後回しにしている中小企業の存在 | 15 | 取組①:事業承継ガイドラインの改訂等 |

| 16 | 取組②:取引事業者、業界団体、商工団体、地域金融機関、士業等専門家等からの事業引 継ぎ等に関する早期かつ継続的な、親族等のステークホルダーを含む対話の推進 | ||

| 17 | 取組③:企業健康診断への発展的な見直し等 | ||

| 課題②:中小M&Aを行う上での制度的課題の存在 | 18 |

取組①:所在不明株主の株式の買取り等に要する期間の短縮 (会社法の特例の創設) |

|

| 19 |

取組②:M&A手法の選択の幅を狭める制度的課題 (例:許認可等承継)への対応 |

||

| 20 | 取組③:経営者保証解除に関する制度・事業の周知広報、事業承継支援との連携強化 | ||

| 課題③:中小企業におけるM&A支援機関に対する信頼感醸成の必要性 | 21 | 取組①:M&A支援機関に係る登録制度等の創設 | |

| 22 | 取組②:M&A仲介等に係る自主規制団体の設立 | ||

| 23 | 取組③:中小M&Aガイドラインの普及啓発 | ||

| 事業再生・転廃業支援との連携 | 課題①:事業再生支援との連携強化の余地 | 24 | 取組①:事業承継・引継ぎ支援センターと中小企業再生支援協議会の連携強化 |

| 25 | 取組②:事業再生局面における経営資源集約化に資する税制による支援 | ||

| 課題②:転廃業支援との連携強化の余地 | 26 | 取組①:事業承継・引継ぎ支援センターにおけるM&A、経営資源引継ぎ支援から、やむを得ず転廃業する場合の相談、専門家の紹介までの切れ目ない支援、士業等専門家等との連携強化 | |

| 27 | 取組②:事業承継・引継ぎ補助金による支援(廃業費用補助等) |

上表から3点抜粋してご紹介します。

① M&A前後の取組の不足

「大規模・中規模M&Aの円滑化」という論点では「M&A前後の取組の不足」が課題として

挙げられています。(上表NO11)

「M&A前後の取組の不足」の具体例としては、「M&Aプロセスにおいてやり直したい取組」

として以下などが紹介されています。

・シナジー分析

・事業計画の立案/事業価値評価

・PMIの事前検討

・M&A戦略の策定

・事業計画のレビュー

・M&A成立後の経営を任せる人材の検討

実行プロセスよりもM&A戦略・事業計画・PMI関連が重要ポイントということがわかります。

② 所在不明株主の株式の買取り等に要する期間の短縮(会社法の特例の創設)

「中小M&Aに関する基盤の構築」という論点では「中小M&Aを行う上での制度的課題の存在」が

課題として挙げられています。

そのうちの一つが「所在不明株主の株式の買取り等に要する期間」の問題です。(上表NO18)

「所在不明株主の株式の買取り等に要する期間」は現行の会社法で5年とされています。

例えば、株主名簿に記載はあるが連絡の取れない株主(所在不明株主)がいる場合、その保有株式の

買取り等を行うためには、所在不明株主に対する通知等が5 年以上継続して到達せず、5 年間継続して

剰余金の配当を受領しないことが要件になっています。

これでは、円滑にM&Aを行うことが困難であることから、特例を創設する内容の改正法案を第 204 回

国会に提出したとのことです。

特例では「中小企業における経営の承継の円滑化に関する法律」において、経済産業大臣の認定を

受けた場合に限り「5 年」という期間を「1 年」に短縮することが可能になるようです。

③ M&A支援機関に対する信頼感醸成

「M&A支援機関に対する信頼感醸成」に関しては「中小M&Aガイドライン」で求めている

主な取り組みの実施状況を以下のように紹介しています。(上表NO23)

「譲渡側・譲受側の両当事者と仲介契約を締結する仲介者であるということを、両当事者に

伝えていますか。」

→「必ず行っている」98%

「専任条項を設ける場合でも、他の支援機関に対してセカンド・オピニオンを求めることを

許容していますか。」

→「必ず行っている」47%

「テール期間は最大でどの程度ですか。」

→「6か月超1年以内」68%、「2年超3年以内」14%

5)「中小M&A」のフロー

参考までに「中小M&A推進計画」で示されている「中小M&A」のフローを下表の通りご紹介します。

| NO | フロー | 留意点 |

| 1 | 相談 | 将来のビジョンやM&Aの希望条件の整理、株式の集約などのM&Aに先立つ「見える化」が重要。 |

| 2 | 意思決定 | - |

| 3 | 企業価値評価 | 譲渡側経営者との面談や現地調査等に基づいて、企業の価値を評価。当事者間で合意した金額が譲渡金額になる。 |

| 4 | マッチング | 候補者をリスト化した上で選定。 |

| 5 | 交渉 | 譲歩できない点などを予め固めておくことが望ましい。 |

| 6 | 基本合意の締結 | スキームや経営者その他の役員や従業員の処遇、遵守事項を確認の上、契約書に調印することが重要。 |

| 7 | 財務・法務等調査(DD) | 譲受側の意向を踏まえ調査を実施。 |

| 8 | 最終契約の締結 | DDで発見された点や留保事項を踏まえて最終契約を締結する。 |

| 9 | クロージング(決済) | 株式等の譲渡対価の支払い、資産の移転に伴う登記手続きの確認。 |

| 10 | ポストM&A | - |

「中小M&A推進計画」では、具体的な支援制度として以下などが紹介されています。

・事業承継・引継ぎ補助金(専門家活用)

・事業承継・引継ぎ補助金(設備投資等)

・事業再構築補助金

・経営資源集約化税制(準備金)

・経営資源集約化税制(設備投資)

・経営資源集約化税制(雇用確保)

事業承継補助金で「事業再編」が類型の一つとされているのはなぜかなど

国の施策の背景となる考え方を知っているとより理解しやすくなるでしょう。

著作権が侵害されたら?

びっくりしました。何の話かというと、ある士業グループページで

ある行政書士法人の方による以下の投稿

「【事業再構築補助金マニュアル】を士業様(ご支援者)向けに販売致します!

ご予約受付中ですので、ご興味がありましたら

コメントやメッセンジャーでお気軽にご連絡くださいませ」

をたまたま見かけ、サンプルPDFを閲覧していた時のことです。

コンテンツサンプルにどことなく既視感のある文章が…。

なぜ既視感があるのか考えて、気がつきました。

かつて自分が書いた文章をよく似ているのです。

改めて、自分が書いた文章と見比べてみました。下記は自分が書いた文章です。

4.ビジネスモデル成立の3条件とは

ビジネスモデルが「儲けるしくみ」として成立するには、少なくとも3つの条件を満たすことが

必要です。その3条件とは、有用性、実現可能性、持続可能性です。

ビジネスモデル成立の3条件 1.有用性 2.実現可能性 3.持続可能性

有用性とは、顧客に提供する価値が顧客にとって魅力的かどうかということです。

顧客に提供する価値が顧客にとって魅力がなければ買っていただくことができません。

顧客に提供する価値が顧客にとって魅力的であることを有用性と言います。

顧客に提供する価値が顧客にとって魅力的であっても、技術や資金、体制の面などで

実現できなければ成立しません。

顧客提供価値を実現させられることを実現可能性と言います。

顧客に提供する価値が顧客にとって魅力的でかつ実現できても、自社が赤字であれば

持続することができません。収益を上げて、ビジネスとして持続できることを

持続可能性と言います。

ビジネスモデルは「儲けるしくみ」です。ビジネスモデルキャンバスを使うことで、

自社のビジネスが儲かるしくみにきちんとなっているかどうかを俯瞰的に確認することが

できます。

上記文章の掲載箇所は、自社WEBサイトです。書いた時期は2018年2月です。

もともとマーケティングセミナーでお話していたことを記事としてまとめたものです。

そして、既視感を感じた文章は下記です。

ビジネスモデル成立の3条件とは

ビジネスモデルが「儲けるしくみ」として成立するには、少なくとも3つの条件を満たすことが

必要です。その3条件とは、有用性、実現可能性、持続可能性です。

①有用性

顧客に提供する価値が顧客にとって魅力的かどうかということです。

顧客に提供する価値が顧客にとって魅力がなければ買っていただくことができません。

顧客に提供する価値が顧客にとって魅力的であることを有用性と言います。

②実現可能性

顧客に提供する価値が顧客にとって魅力的であっても、技術や資金、体制の面などで

実現できなければ成立しません。

顧客提供価値を実現させられることを実現可能性と言います。

③持続可能性

顧客に提供する価値が顧客にとって魅力的でかつ実現できても、自社が赤字であれば

持続することができません。収益を上げて、ビジネスとして持続できることを

持続可能性と言います。

Point

ビジネスモデルキャンバスを使うことで、自社のビジネスが儲かるしくみにきちんと

なっているかどうかを俯瞰的に確認することができます。

既視感を感じるはずです。文章が同一です。別々に考えて、ここまで同じ文章になるとは思えません。

記事を見た人が無断で文章を流用してコンテンツ作成し、販売しているということです。

これは、著作権侵害です!

著作権が侵害されたら、どう対応すればいいのか。

特許庁サイトを確認して以下の記載を見つけました。

著作権侵害への救済手続

著作権侵害行為に対しては、裁判所での民事手続による救済として、

①侵害行為等の差止めを求めること

②損害賠償を請求すること

③不当利得の返還を請求すること

④信用回復のための措置等を求めること

が可能です。

また、刑事事件として告訴し、刑事罰の適用を求めることもできます。

「侵害行為等の差止めを求めることが可能です」と明記されています。

そこで、その行政書士法人の代表の方と連絡を取り、

2021年4月11日の時点で「出典を明記します」との回答を得た段階です。

なお、「ビジネスアイデア・テスト 事業化を確実に成功させる44の検証ツール」

(デイビッド・J・ブランド/アレックス・オスターワルダー共著)では、

ビジネスアイデアの検証の視点として、以下の3点が示されています。

1) 魅力性 :顧客はこれを望んでいるのか?

2) 実現可能性:これができるのか?

3) 存続可能性:これをやるべきなのか?

そして、それぞれの視点で起こりうるリスクとして以下が説明されています。

1) 魅力性

・ターゲットにしている市場の規模が小さすぎる、

・提案している価値を求めている顧客が少なすぎる、

・ターゲット層へのアピール、新規顧客の獲得、既存顧客の維持ができないというリスク

2) 実現可能性

・事業を管理・維持できない、拡大できない、

・または主なリソース(テクノロジー、知的財産、ブランドなど)、

主な活動、キーパートナーにアクセスできないというリスク

3) 存続可能性

・ビジネスが費用より多い収益を生み出せないというリスク

また、一般社団法人ビジネスモデルイノベーション協会理事の岡田明穂氏によると

"仮説デザインにあたっての切口としては、

●Front stage

●Back Stage

●Profit Formula

の3つが示されており、それぞれのエリアを震源地としてのビジネスモデルイノベーションの

パターンが合計39示されています。(参考:「The Invincible Company」)

なお、開発者にシニアアドバイザーとなっていただいている

(一社)ビジネスモデルイノベーション協会(BMIA)では、

●マーケティング(BMC右半分)

●エンジニアリング(BMC左半分)

●ファイナンス(BMC下部)

の3つの切口を、基礎講座等にて示しています。"

とのことです。

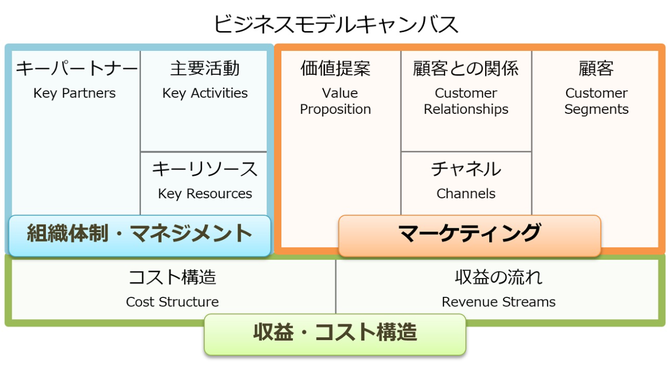

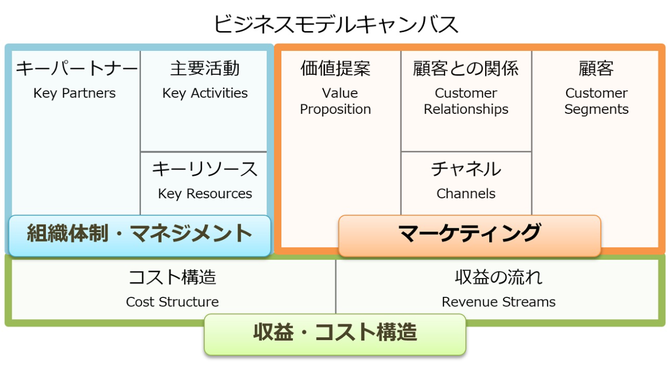

なお、片山の記事では、ビジネスモデルキャンバスを

・マーケティング(BMC右半分)

・組織体制・マネジメント(BMC左半分)

・収益・コスト構造(BMC下部)

の3つの区画でご説明しています。

先の行政書士法人作成のコンテンツPDFでは、ビジネスモデルキャンバスの区画も

・マーケティング(BMC右半分)

・組織体制・マネジメント(BMC左半分)

・収益・コスト構造(BMC下部)

の3つに分類されており、その点も片山の記事と同一でした。

調べものをするときにネットで検索すること。

それ自体に問題があるわけではないですが、見つけた記事の文章を

そのまま無断流用することは「著作権侵害」です。

著作権侵害にならないように気をつけたいものです。

弱くても最速で成長できる 「ズボラPDCA」とは(北原孝彦著書)

面白い本を読みました。北原孝彦さんという人が書いた「ズボラPDCA」という本です。

北原さんは「2015年に美容室を開業。翌年に2店舗目を展開。立ち上げる美容室は

『店長を作らない』『フレックス制』『仕事が終わったスタッフから帰宅』『週休3日制』など

独自の考えを元にリピート率90%以上、低離職率、入社希望のスタッフが順番待ち。

ゼロから4年で美容室を全国に100店展開(フランチャイズ含む)」という方です。

何が面白かったか?というと、日本キャッシュフローコーチ協会主宰者の和仁達也先生と

考え方がとてもよく似ているのです。中に和仁先生が入っているんじゃないか?と思うほどです。

キャッシュフローコーチには「こうすれば成果が上がる」という共通言語がいくつかあります。

北原さんの書かれていることが和仁先生の考え方と極めて似ているので、結果的に

キャッシュフローコーチ的考え方と酷似しているのです。具体的には以下の箇所などです。

1) PDCAを回すことができないのは面倒くさいから

”PDCAを回すことができない一番の原因は…「面倒だから」”(p.28)

誰もがPDCAが大事とわかっています。だけど、できないんです。

理由は面倒だから。そして社長に何かを強制する人は社内にいないから。

だからこそ「健全な強制力」が必要なのです。

2) 脱完璧主義

”何かを始めるときは「勢い」を利用する。「カンペキ主義」は卒業”(p.124)

新しいことを始めるとき、人は完璧主義になりがちです。

そして、これがまだできていないから…などと理由をつけて、つい先送りにしてしまう。

だから、新しいことを始めるときは、脱完璧主義でまずはやり切る。

ザッカーバーグも言っています。

「完璧を目指すよりまず終わらせろ」(Done is better than perfect.)

なお、すぐ着手することの重要性を表す言葉として

キャッシュフローコーチの共通言語には「今すぐ15分」というキーワードもあります。

3) 言語化で思考の精度を上げる

”行動を検証して再現性を持たせる。このときに必要な作業が「言語化」”(p.141)

多くの人が「なんとなく」でしか物事を考えていない。

曖昧なイメージが言語化されていないから、思考がクリアにならない。

言語化して初めて、考えていることが自分自身にとって明確になります。

人に伝えられるようにもなります。

4) 「壁打ち」でより速く深く考える

”思考の精度を上げるために人に話す。この作業を「壁打ち」という。”(p.152)

”壁打ちの応酬をしているうちに、言語化がどんどん研ぎ澄まされていく。

言語化が研ぎ澄まされれば、アイデアの精度が高まり、隙や粗のない、失敗しない行動ができるようになる。”(p.158)

”壁打ちの目的は相手に何かを教えてもらうことではなく、自分の考えを言語化すること。

定期的に自分のやっていることを報告するメンター的な人がいるとさらにいい。

定期的に壁打ちを行うと、PDCAサイクルが回りやすい。”(p.159)

北原さんは「思考の精度を上げるために人に話すこと」を「壁打ち」と言っています。

ここは和仁先生の定義と少し違います。

和仁先生の定義では

「クライアントの思考を助けるためにさまざまな角度から質問を投げかけること」が「壁打ち」です。

人が思考するとき、問い(論点)を設定し、その問いに対する答えを考えます。

論点設定と解の探索の往復です。

「壁打ち」とは、キャッシュフローコーチが論点設定の役割を担うことです。

論点設定をキャッシュフローコーチが担うことで、クライアントは問いに答えることに思考を集中できる。

その結果、クライアントはより短時間でより深く考えることができ、納得の意思決定を見出しやすくなる。

これが和仁先生の考える「壁打ち」です。

結果的にやっていることは同じです。

クライアント側から物事を見ているか。コンサルタント側から物事を見ているか。

その違いがありつつ、同じ結論に行きつくところが興味深いです。

5) 1アクション3ゴールで成果を加速する

”提案したいのが「一つのアクションでさまざまなリターンを狙う」という仕事術。

できれば”一石六鳥”くらい狙いたい。”(p.178)

同じことを日本キャッシュフローコーチ協会では「1アクション3ゴール」と言っています。

何かをするとき事前に複数の角度の異なるゴールを設定する。

それによって同じことをしていても、複数のゴールが達成できるので、成果が加速する。

角度の異なる複数のゴールを考えることで、着眼点も磨かれます。

6) 事前期待のマネジメント

”できない約束はしない。着目するのは相手の「期待値」。「期待値のズレ」を起こさない。”(p.188)

コンサルティングという仕事はサービス業です。

サービス業には「無形性」「同時性」「消滅性」「異質性」といった特性があります。

このうちの「無形性」は「形がなく見えない」という特性です。

だからこそ、クライアントの期待値との齟齬を生じさせないことが重要になります。

何を提供するのか。事前のすり合わせをすることが必要です。

キャッシュフローコーチはそれを「事前期待のマネジメント」と呼んでいます。

以上、キャッシュフローコーチの共通言語の一端を北原さんの著書に絡めて、ご紹介させていただきました。

(1) PDCAを回すことができないのは面倒くさいから

(2) 脱完璧主義

(3) 言語化で思考の精度を上げる

(4)「壁打ち」でより速く深く考える

(5) 1アクション3ゴールで成果を加速する

(6) 事前期待のマネジメント

なお、上記内容をFacebookに投稿したところ、和仁先生のコメントは

「成果の出る秘訣は、業界を問わず共通しますね」でした!

伴走支援型特別融資/新型コロナウイルス感染症伴走支援資金とは。事業再生サポート融資(感染症対策枠)とは

ゼロゼロ融資が2021年3月末で終了します。

ゼロゼロ融資とは

ゼロゼロ融資とは、コロナ禍で苦しむ中小企業のために、2020年5月に新設された融資制度です。

融資金額は上限4,000万円、融資期間は最長10年間で、据置期間は最長5年。

月の売上が前年比15%減の法人の場合、当初3年間、実質無利子・無保証料となる制度です。

なお、「ゼロゼロ融資」という名称は通称です。

実際は都道府県の制度融資として実施されており、名称は都道府県別に違っています。

大阪府では「新型コロナウイルス感染症対応資金(保証料等補助型)」という名称です。

2020年5月1日に上限3,000万円で開始され、6月に上限4,000万円となり、2021年1月29日には

融資上限額が6,000万に引き上げられました。

| 名称 | 民間金融機関での実質無利子・無担保・据置最大5年・保証料減免の融資(通称ゼロゼロ融資) |

| 融資上限額 | 4,000万円 → 6,000万円(2021年1月29日) |

| 返済期間 | 10年以内 |

| 据置期間 | 5年以内 |

| 金利 | 都道府県別に固定金利(大阪府では1.2%) |

| 保証料 |

都道府県別に設定(大阪府では年0.85%・経営者保証免除対応を受ける場合は年1.05%) |

| 金利・保証料の軽減 |

■軽減内容 ・金利:当初3年間 ・保証料:全期間

■軽減対象者 ・個人事業主(小規模企業者のみ) 売上高が5%以上減少の場合は、保証料なし、金利当初3年間なし

・法人、個人事業主(小規模企業者以外) 売上高が15%以上減少の場合は、保証料なし、金利当初3年間なし 売上高が5%から15%未満減少の場合は、保証料半額補助 |

| 対象者 |

セーフティネット保証4号、5号、危機関連保証の認定を受けていること |

※大阪府のゼロゼロ融資「新型コロナウイルス感染症対応資金(保証料等補助型)」については以下の大阪府サイトをご参照ください。

一方で、このゼロゼロ融資については金融機関が貸出残高を伸ばす営業手段に使われているのでは?

という批判もありました。

なぜなら、無利子・無保証料なので、企業に対して提案しやすく、かつ金融機関もリスクがないためです。

結果的に、保証協会付融資が増加し、同時に、プロパー融資が減少。

金融機関と企業の関係性が希薄になっているのでは?

本来、必要な本業支援がなされていないのでは?との指摘もなされています。

また、多くの都道府県での金利が1%前後であるのに対し、奈良県では、2.175%という高い金利を設定。

企業を助ける趣旨のゼロゼロ融資が地元金融機関の収益向上に使われたとの指摘もありました。

このゼロゼロ融資が3月末で終了します。

では、4月からの融資制度はどうなるのでしょうか。

新型コロナウイルスの影響に苦しむ中小企業を対象とする2種類の融資制度の新設

4月からは、新型コロナウイルスの影響に苦しむ中小企業を対象とする融資制度として、

2種類が新設されるようです。

それが「伴走支援型特別融資/新型コロナウイルス感染症伴走支援資金」と

「事業再生サポート融資(感染症対策枠)」の2つです。

特徴は両者とも「金融機関による継続的な支援を前提」としている点です。

おそらく、ゼロゼロ融資で指摘された弊害を踏まえてのことだと思われます。

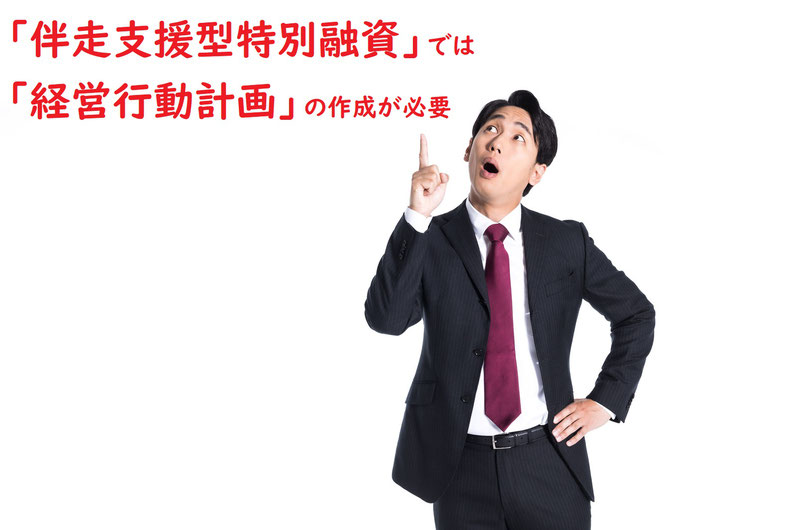

伴走支援型特別融資/新型コロナウイルス感染症伴走支援資金とは

「伴走支援型特別融資/新型コロナウイルス感染症伴走支援資金」は市町村の認定を受け、

「経営行動計画」を作成して、経営改善を進める中小企業等が対象です。

融資限度額が、4,000万円であること、貸出期間の最長10年、据置期間の最長5年はゼロぜロと同じです。

セーフティネット保証4号、5号、危機関連保証、いずれかの認定を受けていることが必要な点も

ゼロゼロと同じです。一方、違いは以下の3点です。

(1)今後取り組む事項(アクションプラン)を作成すること

(2)⾦融機関が継続的な伴⾛⽀援をすること

(3)無利子・無保証料ではないこと

この3点です。

無利子・無保証料ではないことについては、⾦利は⾦融機関所定の金利、保証料は原則0.85%。

保証料は、売上減少要件▲15%を満たす場合には、事業者負担分が0.2%になるようです。

| 名称 | 伴走支援型特別融資 |

| 融資上限額 | 4,000万円 |

| 返済期間 | 10年以内 |

| 据置期間 | 5年以内 |

| 金利 | 金融機関所定 |

| 保証料(事業者負担分) | 0.2%(原則0.85%) |

| 売上減少要件 | ▲15%以上 |

| 対象者 |

・セーフティネット保証4号、5号、危機関連保証の認定を受けていること ・今後取り組む事項(アクションプラン)を作成すること ・金融機関が継続的な伴走支援をすること |

また、ゼロゼロ融資は無担保でしたが、伴走支援型特別融資では、担保は必要に応じて徴求とされています。

経営行動計画とは

伴走支援型特別融資を受けるためには「経営行動計画」の作成が必要です。

この経営行動計画については、以下の内容が必要とされています。

・計画期間:原則5事業年度(最短3事業年度)

・記載事項:①経営に係る現況 ②課題 ③課題を克服するための取組事項

融資を受けた企業は、作成した「経営行動計画書」を実行し、金融機関へ定期的に報告する必要があります。

報告頻度は少なくとも「四半期に1回」です。

金融機関は少なくとも四半期に1度は以下3点を行うこととされています。

① 中小企業の経営状況の確認

② 経営行動計画の実行状況等の報告を受領

③ 経営支援の実施

「経営行動計画の実行状況等の報告を受領」とされているので、書面での提出が必要と思われます。

また、金融機関は年1回、信用保証協会に以下3点を電子データで報告することとされています。

① 経営行動計画の実行状況

② 財務状況

③ 金融機関の経営支援状況

※中小企業庁「経営行動計画書」のサンプル(PDF形式:122KB)

事業再生サポート融資(感染症対策枠)とは

「事業再生サポート融資(感染症対策枠)」は債権者全員の合意を得た計画に従い、事業再生を

進める企業が対象です。融資限度額は、2億8,000万円です。

貸出期間は最長15年、据置期間は最長5年。

⾦利は⾦融機関所定、保証料(事業者負担分)は0.2%とされています。

| 名称 | 事業再生サポート融資(感染症対策枠) |

| 融資上限額 | 2.8億円 |

| 返済期間 | 15年以内(⼀括返済の場合1年以内) |

| 据置期間 | 5年以内 |

| 金利 | 金融機関所定 |

| 保証料(事業者負担分) | 0.2%(原則0.85%) |

| 対象者 |

中小企業再生支援協議会や経営改善サポート会議等の支援により作成した事業再生計画を実行すること |

どちらの制度でも、金融機関が継続的に進捗状況の確認や経営支援をすることが要件とされています。

ゼロゼロ融資では、要件を満たす企業は比較的容易に借入できましたが、

今後は「経営行動計画」の策定や金融機関から進捗確認を受けることが要件になります。

企業側も経営改善に向けた一層の努力が求められるとともに、どの金融機関をメイン行とするのか、

その見極めが必要と言えそうです。

※参考資料:経済産業省「令和2年度第3次補正予算案の事業概要」

https://www.chusho.meti.go.jp/koukai/shingikai/kihonmondai/seidsekkei/download/006_2_2.pdf

※中小企業庁「中小企業に対する金融機関の伴走支援や早期の事業再生を後押しするための信用保証制度」(2021年3月25日)

歯科医院向けキャッシュフロー経営セミナーの講師を務めます

2021年2月21日(日)に歯科医院向けキャッシュフロー経営をテーマにしたセミナーの講師を務めます。

なぜ、歯科医院向けキャッシュフロー経営セミナーの講師を務めるのかをテーマに書いてみました。

日本人の健康を守るには口腔環境の改善が重要

メタボリック・シンドロームと歯周病との関連が指摘されています。

メタボリックシンドロームとは、内臓脂肪型肥満と、高血圧、血清脂質異常、高血糖などを併せもった状態のことです。

体が健全ではない状況で、さまざまな病気が次々と発症していく。

これがメタボリック・ドミノです。

歯周病や虫歯は、このメタボリック・ドミノの最上流に位置しています。

口腔内細菌により、メタボリック・ドミノが始まると糖尿病や脳卒中、心不全など疾患のリスクが高まります。

口腔環境の悪化が全身の健康の悪化を引き起こします。

全身の健康を守るために必要な口腔環境の改善に重要な役割を果たすのが歯科医院です。

口腔環境を守るのは歯科医院

歯科医院は、日本人の口腔環境を守る存在です。

ところが、歯科医院は、長期的・構造的な事業環境の変化に直面しています。

また、歯科医院は多額の設備投資が必要であり、経営判断の良否が後々まで経営に影響を及ぼすという特徴があります。

一方で、歯科の知識・技術に卓越しておられても、経営数字については詳しくない歯科医院さんも多いのが現状です。

日本キャッシュフローコーチ協会が提携している、株式会社プラネットさんでは「魅力ある豊かな歯科医院」を理念に掲げ、歯科医院向けにキャッシュフロー経営をテーマにした「マネジメント実践セミナー」などのセミナーを継続開催されています。

「10年先も見通して理想の医院を実現する!マネジメント実践セミナー」の内容は

「マネジメント実践セミナー」では、理想の歯科医院を実現されたい歯科医院の院長を対象に、以下のようなお話をお伝えしています。

・スタッフにいくら支払うのがベストか。

・いつ、いくら設備投資すればいいのか

・いくら売上を作ればお金の不安がなくなるのか。

・いくらまで借入をしてOKなのか。

前回、プラネットさんの「マネジメント実践セミナー」の講師をさせていただいたときには、参加された歯科医院様から以下のようなフィードバックをいただきました。

・決算書の見るべきポイントがわかりました。

・今後の返済に必要な貯えを生み出すための売上目標の立て方がわかった。

・考え方や決算書のどの部分を見たらいいのか明確になった。人件費についての考え方もすごくわかりやすかった。

・スタッフと院長の医院のお金に対する認識のずれをどうやって埋めるかについて、ヒントが得られた。

・労働分配率について知ることができ、スタッフの給与の決め方がわかりました。

私が講師を務める回は、2021年2月21日(日)10時~13時半です。

オンラインセミナーなので、全国どこからでもご参加可能です。

他の日程もありますので、ご都合のよいタイミングでご参加いただけます。

ぜひ、知り合いの「理想の歯科医院を実現されたい歯科医院」様にご紹介ください。

「10年先も見通して理想の医院を実現する!マネジメント実践セミナー」

(開催日:2月4日(木)、2月11日(木)、2月21日(日)、3月4日(木)、3月7日(日)、3月18日(木))

※詳細確認及びお申込みは以下からお願いいたします。

http://www.dentalx.jp/04event/seminar/cf_ws/210204.html

地域金融変革運動体とは

2020年9月12日、長野県諏訪市で「SUWAリレバンサミット2020」という金融関係者のイベントがあったことを前回書きました。

このイベントは諏訪信用金庫の主催です。共催が「地域金融変革運動体」です。

イベントで「地域金融変革運動体」メンバーとして挨拶されたのが、大阪の銀行員の吉澤徹氏。

吉澤氏は「地域金融変革運動体」について「地域金融に熱い想いを持った人たちの集まり・ネットワーク。

それぞれが属する組織を超えた、打てば響く個人のつながり。部活動。地域金融の共感集団」

と説明された上で、以下のようなエピソードを紹介されました。

心打たれる内容でしたので、そのままご紹介させていただきます。(以下引用です)

--------------------------------------------------------------------------------------------------------------------------------------------------------

昨年(2019年)の7月、東京で地域変革運動体の大納涼会が開催されました。

その二次会でバラバラに座り、お隣にいる方と

「いや初めまして」と名刺交換をさせていただいたんです。

そのときにいただいたお名刺に

「諏訪信金 長地支店 支店長」と書いてあり、びっくりしたんです。

「えー、諏訪信金さんですか。私、実は長野県の諏訪市の出身の人間でありまして

高校3年までは、諏訪の地で生まれて育ってきた人間です。

大学入学から大阪に移り住みまして、大阪の銀行に就職したんです」

で、その後、その諏訪信金の支店長とお話させていただきまして

「どこにお住まいだったんですか」

「いやー、こうなんですよ」みたいなお話させていただきましたら、

支店長の顔がはっと変わったんですね。

「お母さん、知ってますよ」と。驚きました。

「ええーっ」と。

「いつも自転車で走って、お母さん、がんばってましたよね」みたいなお話をされるんです。

なんと、その支店長が昔、私の母親の担当として

長野県の実家に訪問してくれていたと。そんなことを聞きました。

これはもうびっくりしました。

「へー、そんなことってあったんや」と。

私、大阪に移り住んで仕事をしていたんですが、

なかなか長野県まで帰ってくることはできませんでした。

まあ2年に1回とか、3年に1回とか。そんなペースでしか帰ってこれませんでしたけども

帰るたびにですね。母親が私に言うんですよ。

「徹な。信金さんが母さんの所に来てくれてな。とってもいい人。

母さん、とっても嬉しいんだよ」と。

「なんかね。信金さんが来てくれると、大阪でおまえもね。

こうやって、たくさんのお客さんに喜んでいただいている。

そんな風にがんばっているのかなと思えると

もう信金さんが来てくれたら、おまえが帰ってきてくれたみたいで、

母さん嬉しくて嬉しくて、とっても楽しみにしているんだよ」

って本当に帰るたびに聞いていたんですよね。

私は返す言葉もなく

「ああ、そう、よかったね」と言っておりましたが、

まあ、その信金さんに東京で隣に、会うことができたとは、

本当に驚いて驚いて、こんなご縁ってあるのかなと

こんな素晴らしい、ありがたいご縁をちょうだいした運動会の会に感謝したいと感じた、

そういうことがありました。

(中略)

私はずっと大阪で働いておりました。

母親から聞いておりました

「おまえもこうやって大阪でたくさんのお客さんに喜んでいただいているのかな」

っていうその言葉がずっと頭から離れずに、

一人でも多くのお客様に元気になっていただくことはできないかな。

何かお客さんのお役に立てないのかな。

という思いで、活動をしてきたところなんですね。

これは私だけじゃありません。

おそらく、ここにお集まりの方もそのジレンマというか。感じておられると思います。

皆さんね、今、これしなあかんねんと。

自分のお客さんにこういうことをしてあげなあかんねんと。

でもな、求められているの、これやろと。

これしなかったら、店の表彰なり評価なり、俺の生活なり、ちょっとなかなかうまいこといかないよねと。

やらなしゃあないよねということで、やりたくてもできない状態にあるんじゃないでしょうかね。

これってものすごいね。大事な話だと思うんですよ。

今、向かわんとあかんべきことにきちっと組織として対応する。

これが今、一番求められていることじゃないんでしょうか。

本当にそういう切実な想いで一人ひとりの職員が働いているということを

(銀行の)経営に携わる方にはしっかりと理解していただきたい。

そんな風に思います。